एटीएम ह्याकिङ प्रकरण : के छ अध्ययन टोलीले बुझाएको प्रतिवेदनमा ?

काठमाडौँ । एटीएम ह्याकिङ भएको सन्दर्भमा गठन गरिएको अध्ययन टोलीले राष्ट्र बैङ्कलाई प्रतिवेदन बुझाएको छ ।

अध्ययन टोलीले अल्पकालिन र दीर्घकालिन सुरक्षा उपाय अपनाउन सुझाव दिएको छ । राष्ट्र बैङ्ककै भुक्तानी तथा फस्र्यौट विभागका कार्यकारी निर्देशन बम बहादुर मिश्रको संयोजकत्वका ५ सदस्यीय अध्ययन समिति गठन गरेको थियो । यस टोलीले सुरक्षात्मक उपाय के–के हुन्छन् भनेर कार्यान्वयनका लागि सुझाव दिएको छ ।

अहिलेसम्म चिप कार्ड प्रयोग नगरेका बैङ्कहरुलाई तत्काल प्रयोगमा ल्याउन पनि भनेको छ । यस्तै चिप कार्डलाई सपोर्ट हुने नयाँ एटीएम जडान गर्न पनि भनेको छ ।

गत शनिबार राजधानीमा चिनियाँ नागरिकले एटीएम ह्याक गरी साढे ३ करोड लुटिएको विषयमा अध्ययन गर्न राष्ट्र बैङ्कले एउटा अध्ययन समिति बनाएको थियो ।

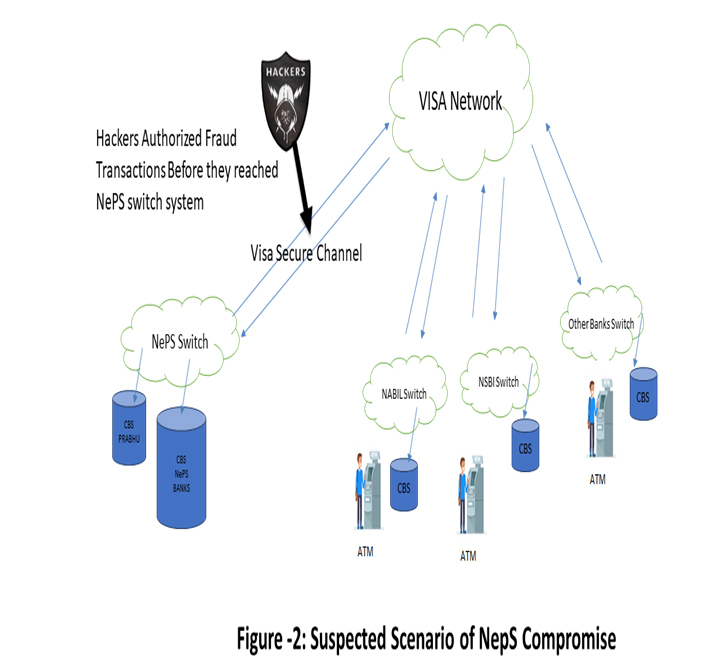

राष्ट्र बैङ्कको प्रारम्भिक अनुसन्धानबाट भिजा इन्टरनेशनलसँग आबद्ध नेप्सका सदस्य बैङ्कहरुको क्लोन डेबिट, क्रेडिट कार्ड प्रयोग गरी ७ वटा बैङ्कको कार्ड प्रयोग गरी १७ वटा बैङ्कका विभिन्न स्थानका ६८ वटा एटीएमबाट १ करोड ८९ लाख ४४ हजार ५ सय रुपैयाँ र भारतभित्रबाट ६ वटा नेपालका वाणिज्य बैङ्कहरुको विभिन्न कार्डहरु प्रयोग गरी भारतका विभिन्न स्थानका २४ बैङ्कका १३२ एटीएमबाटबाट भा.रु. १ करोड ५ लाख ८७ हजार २ सय गरी कुल नेपाली रुपैयाँ ३ करोड ५८ लाख ८४ हजार २० रुपैयाँ झिकेको पाइएको छ ।

नेपालमा एसबीआई, कुमारी, एनआइबी, नबिल, मेगा र एभरेस्ट बैङ्कका एटीएम प्रयोग गरेर प्रभु, माछापुच्छ्रे, ग्लोबल, जनता, एनआइसी एसिया, सनराज र सिटिजन बैङ्कबाट पैसा झिकिएको थियो । त्यस्तै, भारतमा एसबीआई, एक्सिस, एचडीएफसी, कोटकमहिन्द्रा लगायत बैङ्कको एटीएम प्रयोग गरिएको थियो ।

यद्यपि उक्त समय भएको कारोबारहरुमध्ये केही कारोबार वास्तविक रहेको पाइएको र थप अन्य कारोबारको प्रमाणिकरण गर्ने कार्य भई रहेकोले क्षति भएको रकम सो भन्दा कम हुन सक्ने प्रतिवेदनको ठहर छ ।

अध्ययन कमिटिले अल्पकालिन र दीर्घकालिन गरेर दुई खालको सुझाव दिएको छ ।

यस समितिबाट अध्ययन भएको उल्लेखित घटना तथा नेपालमा कार्डको प्रयोग गरी हुने भुक्तानी प्रणालीमा देखिएको कमी कमजोरीहरुलाई मध्यनजर गरी सम्भावित जोखिम न्यूनीकरणका लागि देहाय बमोजिम सुझावहरु दिइएको छ ।

(क) अल्पकालीन :

– हाल घटेको घटनाहरुको फरेन्सिक एक्सपर्टद्वारा सुक्ष्म अध्ययन तथा विश्लेषण गरी प्राप्त सुझावहरु कार्यान्वयन गर्नुपर्ने ।

– इजाजतपत्रप्राप्त बैङ्क तथा वित्तीय संस्थाहरु, पिएसपि र पिएसओ लाई आ–आफ्नो सूचना प्रविधि तथा इलेक्ट्रोनिक माध्यमबाट हुने भुक्तानी प्रणालीको जोखिम मूल्यांकन गरी जोखिम न्यूनीकरणका आवश्यक उपायहरु अवलम्बन गर्न निर्देशन दिनुपर्ने ।

– कार्ड प्रणाली लगायत भिसा, मासस्टरकार्ड को हिसाब मिलान कारोबार भएको अर्को दिन भित्र गर्ने व्यवस्था मिलाउनु पर्ने ।

– नेपालका बैङ्क तथा वित्तीय संस्थाहरुबाट जारी भएका नेपाली मुद्राका डेबिट तथा क्रेडिट कार्डहरु अब उप्रान्त अनिवार्य रुपमा एक्वायरर/इसुअर दुवै तर्फ चिप र पिनको माध्यमबाट मात्र कारोबार हुने व्यवस्था मिलाउने । नेपाल बाहिर यस्तो कार्ड प्रयोग हुँदा नेपालका इसुअरले फलब्याक कारोबार स्वीकार नगर्ने व्यवस्था मिलाउनु पर्ने ।

– नेपाली बैङ्क तथा वित्तीय संस्थाहरुले जारी गरेका डलर कार्डको हकमा विदेशी टर्मिनल्समा एक्वायर हुँदा म्याग्नेटिक स्स्ट्रिपको फलब्याक कारोबार नहुने व्यवस्था मिलाउनु पर्ने

– बैङ्क तथा वित्तीय संस्थाहरुबाट यसअघि जारी भएका म्याग्नेटिभ स्ट्राइप कार्डलाई ३ महिनाभित्र चिप बेस्ड कार्डद्वारा विस्थापन गर्ने व्यवस्था मिलाउनु पर्ने ।

– नेपालमा सञ्चालनमा रहेका सम्पूर्ण टर्मिनट डिभाइस लाई ३ महिनाभित्र चिप÷पिनलाई स्वीकार गर्न सक्ने गरी सक्षम बनाउन आवश्यक व्यवस्था मिलाउनु पर्ने ।

– बैङ्क तथा वित्तीय संस्था र पिएओ र पिएसपी ले २४ अै घण्टा सुरक्षा सञ्चालन सेवासञ्चालन गरी सूचना प्रविधिको क्षेत्रमा उत्पन्न हुन सक्ने जोखिमहरुलाई नियमित रुपले अनुगमन गर्ने व्यवस्था मिलाउनु पर्ने ।

(ख) दीर्घकालीन सुझाव

– कार्डसँग सम्बन्धित नेटवर्क र सिस्टमको सुपरिवेक्षण नियमित रुपमा गर्नु पर्ने ।

– कार्डसँग सम्बन्धित सूचना प्रणालीको वार्षिक रुपमा अडिट गर्ने व्यवस्था मिलाउनु पर्ने ।

– कार्डसँग सम्बन्धित प्रणालीको भल्नरेबिलिटी एसेसमेन्ट एण्ड पेनिट्रेसन टेस्टिङ अर्धवार्षिक रुपमा गर्ने व्यवस्था मिलाउनु पर्ने ।

– कार्डसँग सम्बन्धित प्रणालीको जोखिम मूल्याङ्कन त्रैमासिक रुपमा गरी सम्बन्धित बैङ्कको जोखिम व्यवस्थापन समितिमा छलफल गर्ने व्यवस्था मिलाउनु पर्ने ।

– एटीएम कक्षमा जडित सिसिटिभीको नियमित रुपमा केन्द्रीकृत रुपले अनुगमन गर्ने व्यवस्था मिलाउनु पर्ने । साथै, यस्तो अनुगमन शनिबार लगायत अन्य विदाको दिनमा समेत नियमित रुपले गर्ने व्यवस्था मिलाउनु पर्ने ।

– इजाजतपत्रप्राप्त वित्तीय सेवा प्रदायक संस्थाहरुले साइबर सेक्युरिटीको जोखिमबाट हुन सक्ने सम्भावित नोक्सानी न्यूनीकरण गर्न साइबर सेक्युरिटी बीमा गर्नु पर्ने व्यवस्था मिलाउनु पर्ने ।

– कार्डबाट हुने कारोबारको सीमा नियन्त्रणका लागि भिसा, मास्टरकार्ड लगायत अन्य भुक्तानी प्रणाली सञ्चालक (पीएसओ) हरुबाट सबै बैङ्क तथा वित्तीय संस्थाहरुले कारोबारको सीमा निर्धारण गर्ने सेवा लिनुपर्ने व्यवस्था मिलाउनु पर्ने ।

– बैङ्क तथा वित्तीय संस्था र पिएसओ÷पिएसपिले प्रिभिलेज एक्सेस म्यानेजमेन्ट सिस्टम (पीएएम) प्रयोग गरी सूचना प्रविधि प्रणालीको महत्वपूर्ण पूर्वाधार सुरक्षित राख्ने व्यवस्था मिलाउनु पर्ने ।

– पेमेन्ट कार्ड इन्डस्ट्री एण्ड डाटा सेक्युरिटी स्टान्डर्ड पालना गर्ने र एटीएम स्वीचसञ्चालन गर्ने बैङ्कहरुले बार्षिक रुपले पीसीआई–डीएसएस अडिट गर्ने व्यवस्था मिलाउनु पर्ने ।

खबर पढेर तपाईलाई कस्तो महसुस भयो ?

प्रतिक्रिया

भर्खरै

-

पीएसजीले च्याम्पियन्स लिग जितेको बारे एम्बाप्पे, ‘कुनै गुनासो छैन’

-

सवारी दुर्घटनामा सशस्त्र प्रहरी नायब निरीक्षकको मृत्यु

-

केनको निर्णायक गोलमा इंग्ल्याण्डको संघर्षपूर्ण जीत

-

मस्कसँगको सम्बन्ध अन्त्य भएको ट्रम्पको घोषणा

-

बौद्धमा टिप्परको ठक्करबाट एक जनाको मृत्यु

-

बाम्का बजार आगलागी : राहत वितरण गर्न बुढीगङ्गानगर प्रमुख बानियाँको संयोजकत्वमा समिति गठन

Games

Games

एक्सक्लुसिभ स्टोरी

एक्सक्लुसिभ स्टोरी

युनिकोड

युनिकोड

मिति रूपान्तरण

मिति रूपान्तरण

रेडियो

रेडियो

युनिकोड

युनिकोड