वासिङ्टनले मस्कोलाई बेवास्ता गरेर गम्भीर जोखिम निम्त्याउँदै छ

यसै हप्ता वासिङ्टनमा अन्तर्राष्ट्रिय मुद्रा कोष (आईएमएफ) को भेला हुँदैछ । यो भेला व्यस्तता, तनाव र चुनौतीले भरिने निश्चित छ ।

भेलामा शीर्ष अर्थशास्त्रीहरूले चीनको आर्थिक सुस्तता, जर्मनीको मन्दी, भूराजनीतिक जोखिम र अमेरिकी चुनावको अनिश्चितता जस्ता प्रमुख मुद्दाहरूमा छलफल गर्नेछन् । यसअघि नै आईएमएफले एक सय ट्रिलियन डलर डलरको विश्वव्यापी सार्वजनिक ऋण सङ्कटबारे चेतावनी दिइसकेको छ ।

चाखलाग्दो कुरा के छ भने यो भेला हप्ताको सबै भन्दा ठुलो आर्थिक गतिविधि नहुन सक्छ । अर्थात् यसै साता मस्कोमा आयोजित ब्रिक्स शिखर सम्मेलनले यसको भन्दा ठुलो प्रभाव पार्न सक्छ ।

सन् २००१मा गोल्डम्यान स्याक्समा कार्यरत अर्थशास्त्री जिम ओ’नेइलले ब्राजिल, रुस, भारत र चीनको समूहलाई ब्रिक्स (BRICS) को रूपमा नामकरण गरेका थिए । पछि सन् २०१०मा चार देशहरूको समूहमा दक्षिण अफ्रिका पनि थपियो । यी पाँच मुलुकलाई जोड्ने यस समूहलाई केही वर्ष अघिसम्म यस मामलाका जानकारहरू खास महत्त्वपूर्ण मान्दैनथे । नभन्दै लगत्तै केही सालपछि ब्रिक्सले आफ्नो लय गुमाए जस्तो देखियो । ‘स्टान्डर्ड एन्ड पुअर्स’ ले सन् २०१९को आफ्नो प्रतिवेदनमा ब्रिक्सले आफ्नो सान्दर्भिकता गुमाएको लेख्यो । यसको नामकरणकर्ता ओ’नेइल आफैले यसको आलोचना गरे ।

मस्कोमा हुँदै गरेको ब्रिक्स भेलाले अमेरिकी डलरलाई विस्थापन गर्न छिटो–छिटो काम गर्ने नयाँ रणनीति लिने अनुमान गरिएको छ ।

ओ’नेइलले हालसालै ‘पाँच देशहरू एक–अर्कासँग नजिक हुनुको सट्टा विचलित दीर्घकालीन आर्थिक प्रक्षेपणले ब्रिक्सलाई व्यवस्थित आर्थिक समूहको रूपमा उभिन दिने छैन । सन् २०११ देखि हालसम्म ब्राजिल र रुसी अर्थतन्त्रको निराशाजनक प्रदर्शनले गर्दा मैले कहिले काहीँ ठट्टा गरेर यो संगठनलाई ‘आईसी’ (भारत–चीन) संगठन भन्दा पो राम्रो हुन्छ कि जस्तो लाग्छ । यी दुवै मुलुकले सन् २०५० को पूर्वअनुमानित सम्भावित आर्थिक परिदृश्यको मार्गबाट भट्किने गरि कमजोर प्रदर्शन गरिरहेका छन् ।’

यद्यपि ब्रिक्सले आफ्नो साख केही हदसम्म फर्काउँदैछ । थप पाँच देशहरू थप्दै यसको विस्तार पनि हुँदैछ । यसै साता इजिप्ट, इथियोपिया, इरान, साउदी अरब र संयुक्त अरब इमिरेट्स ब्रिक्समा सामेल हुँदैछन् ।

अमेरिकी संस्था ‘काउन्सिल अन फरेन रिलेसन्स’ मा आबद्ध विश्लेषक मेरिएल फेर्रागमो भन्छन्, ‘ब्रिक्समा इजिप्ट र इथियोपियाको प्रवेशले अफ्रिकी महादेशको आवाजलाई थप व्यापक बनाउन सहयोग गर्छ । यसअघि नै चीन र भारतसँग इजिप्टको राम्रो आर्थिक सम्बन्ध छ भने रुससँग राम्रो राजनीतिक सम्बन्ध छ ।’

नवप्रवेशीको रूपमा ब्रिक्सले ‘आफ्नो अप्ठेरोमा परेको अर्थतन्त्र सुधार्न थप लगानी आकर्षित गर्न’ खोज्ने छ । यसमा थप्दै फेर्रागो भन्छन्, ‘चीनले धेरै अघिदेखि नै इथियोपियालाई अर्बौँ डलरको लगानीसहित ‘बेल्ट एन्ड रोड इनिसियटिभ’मा जोडिसकेको छ । अब साउदी अरब र संयुक्त अरब इमिरेट्सको प्रवेशले अरब जगतका सबै भन्दा ठुला दुई अर्थतन्त्र साथै संसारकै दोस्रो र आठौँ तेल उत्पादकसमेत त्यहाँ थपिने छन् ।’

पछिल्लो विस्तार ब्रिक्सको मुख्य रणनीतिसँग गहिरो गरी जोडिएको छ । त्यो हो– डलरको विकल्पको खोजी अर्थात् ‘डी–डलराइजेसन’ । गत फेब्रुअरीमा ब्रिक्सले ‘बहुपक्षीय कारोबार व्यवस्थापन तथा भुक्तानी संयन्त्र’ निर्माणको योजना सार्वजनिक गरिसकेको छ । यसलाई ब्रिक्स पुल अर्थात् ‘ब्रिक्स ब्रिज’ नाम दिइएको छ । यसले ‘ब्रिक्स सदस्य राष्ट्रहरूबिच बढ्दो व्यापार र वित्तीय बजारमा देखा पर्ने अन्तरलाई जोड्ने पुलको काम गर्ने’ भनिएको छ ।

यसवर्ष विश्वव्यापी सार्वजनिक ऋण एक सय ट्रिलियन डलर पुग्ने अपेक्षा गरिएको छ । यो बढोत्तरी खास गरेर अमेरिका र चीनको बढ्दो सार्वजनिक ऋणका कारण हुन लागेको हो ।

विभिन्न प्रतिवेदनहरू अनुसार यसै साता हुँदै गरेको ब्रिक्स भेलाले अमेरिकी डलरलाई विस्थापन गर्न छिटो–छिटो काम गर्ने नयाँ रणनीति लिने अनुमान गरिएको छ । गाभेकल ड्रागोनोमिक्सका विश्लेषक उदिथ सिकन्दका अनुसार यसको यौटा तरिका सुनमा आधारित ब्रिक्स मुद्रा वा मौद्रिक इकाई (गोल्ड–ब्याक्ड ब्रिक्स मोनेटरी युनिट) हुन सक्छ ।

सिकन्द भन्छन्, ‘कुनै एकल मुद्राले अमेरिकी डलरलाई विस्थापित गर्न सक्छ जस्तो देखिँदैन ।’

उनी थप्छन्, ‘तथापि बढ्दो बहुध्रुवीय संसारमा धेरै फरक मुद्राहरूले बिस्तारै डलरको प्रभुत्व घटाउँदै जाने हुन सक्छ । फलस्वरूप डलर अझै पनि विश्वव्यापी व्यापार र वित्तका लागि महत्त्वपूर्ण त रहन्छ तर अन्य विकल्पहरू तयार हुँदै जाँदा अनिश्चित समयमा सुरक्षित छनौटको रूपमा यसको भूमिका लगानीकर्ताहरूका लागि कमजोर हुन सक्छ ।’

यसका लागि पश्चिमले ब्रिक्स देशहरूलाई कसरी सजिलो बनाइदिइरहेको छ भन्ने कुरा बुझ्नु पर्छ । ग्लोबल साउथ राष्ट्रहरूका लागि यो अवसर आंशिक रूपमा ब्रेटन वुड्स संस्थाहरूले अर्थतन्त्रलाई बेवास्ता गरेको कारणले सिर्जना भएको हो । यसले विश्वव्यापी प्रणालीलाई नै नराम्रो प्रभाव पारेको छ ।

अमेरिकाकै सन्दर्भ हेरौँ– राष्ट्रिय ऋण अहिले ३५ ट्रिलियन अमेरिकी डलरभन्दा बढी पुग्दा उक्त मुलुकले राजनीतिक उथलपुथलको सामना गरिरहेको छ । आगामी नोभेम्बर ५ मा हुन गइरहेको चुनावले मुडिज र त्यस्तै अन्य क्रेडिट रेटिङ एजेन्सीहरू चिन्तित देखिन्छन् । मुडिज एक्लैले मात्र पछिल्लो पटक अमेरिकालाई शीर्ष ए.ए.ए (AAA) रेटिङ दिएको छ ।

आईएमएफका अधिकारीहरू वासिङ्टनमा भेला हुँदै गर्दा पक्कै केही राहत अनुभव भयो होला तर यो शान्ति आँधी आउनु अघिको सन्नाटा जस्तै हो ।

जर्मनीको अर्थतन्त्र सङ्घर्षरत देखिन्छ, जसले युरोपको बाँकी भागलाई नराम्रो असर पारिरहेको छ । जर्मनीको अर्थ मन्त्रालयले सन् २०२४ को दोस्रो छ महिनामा अर्थतन्त्र कमजोर रहेको बताएको छ । अर्को वर्ष पनि सुस्त वृद्धि हुने अपेक्षा गरेको छ । त्यहाँ ‘प्राविधिक मन्दी’ को जोखिम बढेको छ ।

युरोपेली केन्द्रीय बैंकले यो वर्ष तेस्रो पटक ब्याजदर घटाएर प्रस्ट रूपमा चिन्ता व्यक्त गरेको छ । ‘एलियान्ज ग्लोबल इन्भेष्टर्स’ का ‘ग्लोबल चीफ इन्भेस्टमेन्ट अफिसर’ माइकल क्राउजबर्गर भन्छन्, ‘दर कटौतीलाई गति दिनु अर्थपूर्ण छ किनभने यूरोजोनको सुस्त वृद्धि र स्थिर मुद्रास्फीतिको कारण हालको लागि नरम मौद्रिक नीति आवश्यक छ ।’

क्राउजबर्गर थप्छन्, ‘हालै चिनियाँ सरकारले लिएको नीतिले जर्मनी जस्ता देशहरूलाई मद्दत गर्न सक्छ, तर यो क्षेत्रको कमजोर मागलाई समाधान गर्न पर्याप्त नहुन सक्छ ।’ उनले आगामी अमेरिकी चुनावपछि अमेरिका र चीनबिच मात्र नभई ईयूसँग पनि व्यापार द्वन्द्व पुनः उत्पन्न हुन सक्ने चेतावनी दिएका छन्, जसले वृद्धिमा थप जोखिम थप्नेछ ।

यस वर्ष विश्वव्यापी सार्वजनिक ऋण एक सय ट्रिलियन डलर पुग्ने अपेक्षा गरिएको छ । यो बढोत्तरी खास गरेर अमेरिका र चीनको बढ्दो सार्वजनिक ऋणका कारण हुन लागेको हो ।

आईएमएफ प्रमुख क्रिस्टालिना जर्जिएभाले ‘सुस्त आर्थिक वृद्धि र उच्च ऋणको’ साथ आउने समय कठिन हुने चेतावनी दिएकी छिन । सोचे भन्दा चाडै आउन सक्ने भविष्यको सङ्कटतर्फ सङ्केत गर्दै उनी त्यस्तो सङ्कटबाट बच्न सरकारले ऋण घटाउनु पर्ने उल्लेख गरेकी छिन् ।

प्रस्ट देखिने ऋणको यस्तो अकल्पनीय स्तरले विश्व वित्तीय प्रणालीका लागि खतरा सिर्जना गर्छ । अचेल आईएमएफले प्रत्येक प्रतिवेदनमा उल्लेख गर्न थालेको छ, ‘चीन र अमेरिका जस्ता महत्त्वपूर्ण मुलुकहरूमा बढ्दो ऋणको स्तर तथा वित्तीय नीतिमा देखा परेका अनिश्चितताले अन्य मुलुकमा व्यापक मात्रामा समस्या सिर्जना गर्छन् । अन्य मुलुकले ब्याजदरमा बढोत्तरी तथा ऋण सम्बन्धी अन्योलको सामना गर्नुपर्ने हुन सक्छ ।’

साउदी अरेबियाले पेट्रो–डलरबारे कसरी व्यवहार गर्छ भन्नेले ५० वर्ष अघि सिर्जना भएको वित्तीय प्रणालीको भविष्य र भावी वित्तीय प्रणालीको रूपरेखा तय हुनेछ ।

यस्ता अतिरिक्त प्रभावहरूले एसियाली मुलुकको मौद्रिक नीतिमा जटिलता थप्ने निश्चित छ ।

टोकियोमा बैंक अफ जापानका अधिकारीहरू ब्याजदर वृद्धिलाई कायमै राख्न प्रतिबद्ध देखिन्छन् । तर, त्यहाँ पनि अवस्था अप्ठेरो नै देखिन्छ । खुद्रा व्यापार, निर्यात, औद्योगिक उत्पादन तथा निजी क्षेत्रले गर्ने मेसिनरी औजारको मागमा अझै पनि कमी देखिइरहेकै छ । केही महिनापछि फेरि जापान उही पुरानो अर्थतन्त्र सङ्कुचनकै बाटोमा जाने हो कि भन्ने त्रासमा जापानी अर्थ मन्त्रालयका अधिकारीहरू देखिन्छन् ।

जापानमा महँगी नियन्त्रणमा आएको भएता पनि केन्द्रीय बैंकले ब्याजदर अझै बढाउने नै भनिरहेको छ । यसको राम्रो असर नपर्ने विश्लेषकहरूको दाबी छ । ‘मुडिज एनालिटिक्स’ का अर्थशास्त्री डेन्नी किम भन्छन्, ‘केन्द्रीय बैंकको यस्तो कदमले धेरै राम्रो गर्यो भने वृद्धि घटाउने मात्र गर्छ । यदि साँच्चै नराम्रो गर्यो भने व्यापक आर्थिक गिरावट आउने छ ।’

यी सबै उपक्रमहरूले विश्वका ठुला अर्थतन्त्रको भद्रगोल र आउँदै गरेको सङ्कटप्रतिको बेवास्तालाई देखाउँछन् ।

बैठकका लागि आईएमएफका अधिकारीहरू वासिङ्टनमा भेला हुँदै गर्दा पक्कै केही राहत अनुभव भयो होला । तर, यस्तो राहतको अनुभव पूर्वानुमान गरिएको अमेरिकी अर्थतन्त्रको सम्भावित मन्दी हाल नदेखिएको तथा चीनको अर्थतन्त्रमा देखा परेको जटिलताले उसको आर्थिक वृद्धिलाई ५ प्रतिशतभन्दा तल नल्याएको कारण भएको हो । तर, यो शान्ति क्षणिक हो वा आँधी आउनु अघिको सन्नाटा जस्तै हो ।

भूराजनीतिको बाटो जोखिमपूर्ण छ । आईएमएफले देखाएको ऋणको अप्ठेरोको सूचना बाहेक मध्यपूर्वको तनाव र रुस–युक्रेन युद्धले पनि थप समस्या सिर्जना गरिरहेका छन् । अर्को बढ्दो खतरा अमेरिकी निर्वाचनको छ । त्यो हो– ट्रम्पको विजय ।

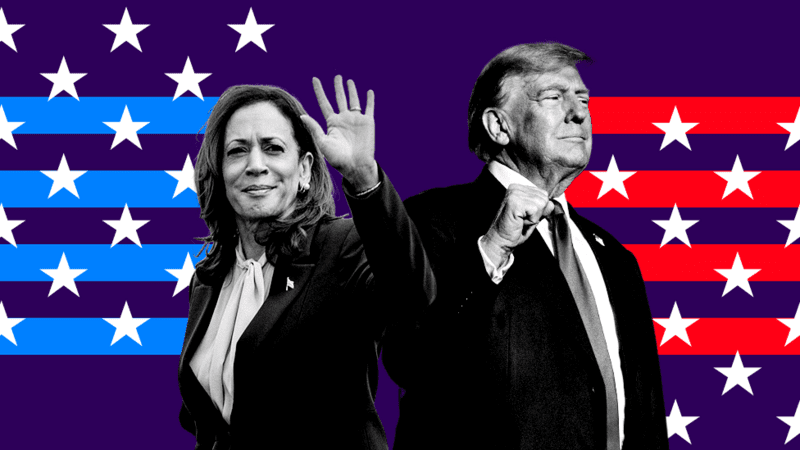

निर्वाचन पूर्वका सर्वेक्षणहरूले पूर्व राष्ट्रपति ट्रम्प र बहालवाला उपराष्ट्रपति कमला ह्यारिसबिच कडा टक्कर देखाइरहेका छन् । सट्टा बजारको रौनकले भने ट्रम्पले जित्ने सङ्केत गर्दैछ । यदि यस्तो भएमा एसियाली क्षेत्र अप्ठेरोमा पर्ने देखिन्छ ।

ट्रम्पले चिनियाँ सामानमा लगाउने भनिएको ६० प्रतिशत भन्सार केवल सुरुवात मात्रै हुनेछ । धेरैको बुझाइमा ट्रम्पको दोस्रो कार्यकाल ठुला कर, भन्सार महसुल र व्यापारिक पाबन्दीले भरिएको हुनेछ । र, सन् २०२५ मा यसको सिकार एसिया हुनेछ ।

वासिङ्टनमा भेला भएका अधिकारीहरूले सात हजार आठ सय किलोमिटर टाढा मस्कोमा हुँदै गरेका घटनाहरूलाई बेवास्ता गरेर गम्भीर परिणामहरूको जोखिम निम्त्याउँदै छन् ।

ट्रम्पले हारेको खण्डमा पनि अर्को समस्या आउन सक्छ । उनले हार स्वीकार गरेर शान्तिपूर्ण रूपमा अघि नबढ्न सक्छन् । उनका समर्थकहरू चुनावमा धाँधली भएको भन्दै फेरी अमेरिकी संसद् भवनमा आक्रमण गर्न जान सक्छन् । यसले अमेरिकाको क्रेडिट रेटिङ घटाउन सक्छ । यसले त्रसित लगानीकर्ता वाल स्ट्रिटको शेयर बजारलाई थप उकालो लगाउँदै अहिलेसम्मकै उच्च बनाउने तर्फ जान सक्छन् ।

‘स्ट्यान्डर्ड एन्ड पुअर्स’को यस्तै कदमपछि अघिल्लो निर्वाचन ताका ६ जनवरी सन् २०२१को विद्रोहका कारण फिच रेटिङ्सले अमेरिकाको ऋण रेटिङलाई आंशिक रूपमा तल झारेको थियो । अब मुडिजले पनि त्यस्तै गर्न सक्छ भन्ने अनुमान गरिएको छ ।

यो अनिश्चितताले ब्रिक्स राष्ट्रहरूलाई फाइदा पुर्याउनेछ । दक्षिण पश्चिम एसिया पनि उनीहरूतिरै सर्दैछन् । यी परिवर्तनहरूको विश्वव्यापी स्तरलाई पश्चिमले ख्यालै गरेका थिएनन् ।

यो वर्षको सुरुमै मलेसियाले ब्रिक्समा जोडिन चाहेको बताइसकेको छ । आसियानका अन्य सदस्य राष्ट्र थाइल्यान्ड र भियतनामले पनि यस्तै इच्छा व्यक्त गरेका छन् । इन्डोनेसियामा ब्रिक्सबारे चासो धेरै बढेको देख्न सकिन्छ ।

बढ्दो प्रभाव, व्यापार र वित्तीय क्षेत्रमा अमेरिकी डलरलाई प्रतिस्थापन गर्ने चीनको प्रयास विरुद्ध क्षेत्रीय प्रतिरक्षा निर्माणमा मुख्य ध्यान दिएको भनिएको बाइडेन प्रशासनको असफलताका रूपमा यसलाई लिन सकिन्छ । दक्षिण पूर्वी एसियाको ब्रिक्समा संलग्नता खासगरी अमेरिकी राष्ट्रपति जो वाइडेलाई जोडदार धक्का नै हुन सक्छ ।

ब्रिक्सको उदयले अमेरिका र धेरै आसियान देशहरूबिच दुरी बढाइरहेको छ । यति नै बेला साउदी अरब ‘पेट्रोडलर’ बाट टाढिन प्रयास गर्दैछ । र, डलरमा आफ्नो निर्भरता घटाउनतर्फ ध्यान दिई रहेको छ । उता चीन, रुस र इरानले नयाँ गठबन्धन गरिरहेका छन् ।

एट्लान्टिक काउन्सिलको जियोइकोनोमिक्स सेन्टरका विश्लेषक हङ ट्रान भन्छन्, ‘विश्वव्यापी वित्तीय प्रणालीमा अन्तर्राष्ट्रिय व्यापारका लागि थप स्थानीय मुद्राको प्रयोग गर्नेतर्फ जाने सम्भावनाहरू देखिएका छन् ।’

उनका अनुसार, ‘यस्तो अवस्थामा डलर प्रभावशाली त रहनेछ तर यसको शक्ति पहिले जस्तो रहने छैन, चिनिया रेनमिन, युरो, जापानी येन जस्ता मुद्राले विश्व अर्थतन्त्रमा उनीहरूको अर्थतन्त्रको उपस्थितिको हिस्सा अनुसार भाग लिने सम्भावना हुन्छ ।’

ट्रान थप्छन्, ‘यो परिस्थितिमा साउदी अरेबियाले पेट्रो–डलरबारे कसरी व्यवहार गर्छ भन्ने कुराले ५० वर्ष अघि सिर्जना भएको वित्तीय प्रणालीको भविष्य र भावी वित्तीय प्रणालीको रूपरेखा तय हुनेछ ।’

सम्भावित भविष्यको सिङ्गो चित्र यसै साता मस्कोमा उद्घाटित हुँदैछ । वासिङ्गटनमा भेला भएका अधिकारीहरूले सात हजार आठ सय किलोमिटर टाढा मस्कोमा हुँदै गरेका घटनाहरूलाई बेवास्ता गरेर गम्भीर परिणामहरूको जोखिम निम्त्याउँदै छन् ।

खबर पढेर तपाईलाई कस्तो महसुस भयो ?

प्रतिक्रिया

भर्खरै

-

ग्रीन हाइड्रोजनको सम्भावना कार्यविधिमार्फत अघि बढाउँछौँ : ऊर्जामन्त्री खड्का

-

१० बजे, १० समाचार : सरकार छाड्ने गगनको चेतावनीदेखि देउवाको प्रतीक्षामा प्रचण्डसम्म

-

आईपीएल : आज पनि चम्किए विराट, राजस्थानसामु २०६ रनको लक्ष्य

-

पत्रकारमाथि दुर्व्यवहार गर्ने एक युवक पक्राउ

-

भारतको रक्सौलबाट ८ जना नेपाली किशोरको उद्धार

-

सर्वोच्चमा मनाङेका दुई घण्टाः ‘मुद्दा हेर्न नमिल्नेले गोला किन तान्नु ?’

Games

Games

एक्सक्लुसिभ स्टोरी

एक्सक्लुसिभ स्टोरी

युनिकोड

युनिकोड

मिति रूपान्तरण

मिति रूपान्तरण