‘रिक्सा खरिदका लागि मौद्रिक नीतिले कर्जा दिने...यस्तो समय पनि आयो’

काठमाडौँ । आर्थिक वर्ष २०८१/८२ सुरु भएको छ । सरकारले यस आर्थिक वर्षका लागि १७ खर्ब ६० अर्ब ३० करोड रुपैयाँ बराबरको अनुमानित बजेट (वित्त नीति) ल्याएको छ । उत्पादन, उत्पादकत्व र रोजगारी सिर्जना गर्ने गरी ल्याइएको भनिएको सरकारको बजेटले ६ प्रतिशतको आर्थिक वृद्धि हासिल गर्ने लक्ष्य राखेको छ ।

गत आर्थिक वर्ष २०८०/८१ का लागि १७ खर्ब ५१ अर्ब ३१ करोड रुपैयाँ बराबरको बजेट ल्याएको सरकारले सो बेला पनि ६ प्रतिशतको आर्थिक वृद्धिको लक्ष्य राखेको थियो । तर, विभिन्न युद्ध, आयात निर्यातसँगै आर्थिक चक्रमा आएको परिवर्तनले नेपाल मात्र होइन, विश्व अर्थतन्त्र नै प्रभावित बन्न पुग्यो । अन्ततः ६ प्रतिशतको आर्थिक वृद्धिदरको लक्ष्य राखिएकोमा मुस्किलले ४ प्रतिशत मात्र प्राप्त हुने अवस्था बन्यो ।

आर्थिक शिथिलताका कारण उपभोग्य बजारको उत्साह अझै बढ्न सकेको छैन । व्यापार व्यवसाय नहुँदा बैंकको कर्जा लगानी नै हुन सकिरहेको छैन । बैंकहरूले ६ खर्बमाथिको तरलता होल्ड गरेर बसेका छन् तर कर्जाको माग छैन । निजी क्षेत्रको आत्मबल अझै फर्किन सकेको छैन ।

यसैबिच नेपाल राष्ट्र बैंकले आर्थिक वर्ष २०८१/८२ को मौद्रिक नीतिको तयारी गरिरहेको छ । सम्भवतः यसै साता मौद्रिक नीति आउने छ । यस्तो कठिन अवस्थामा निजी क्षेत्रको आत्मबल बढाउने, लगानीको वातावरण बनाउने र सरकारको वित्त नीतिले लिएको ६ प्रतिशतको आर्थिक वृद्धिदर हासिल गर्ने गरी केन्द्रीय बैंकले कस्तो मौद्रिक नीति अवलम्बन गर्ला ?

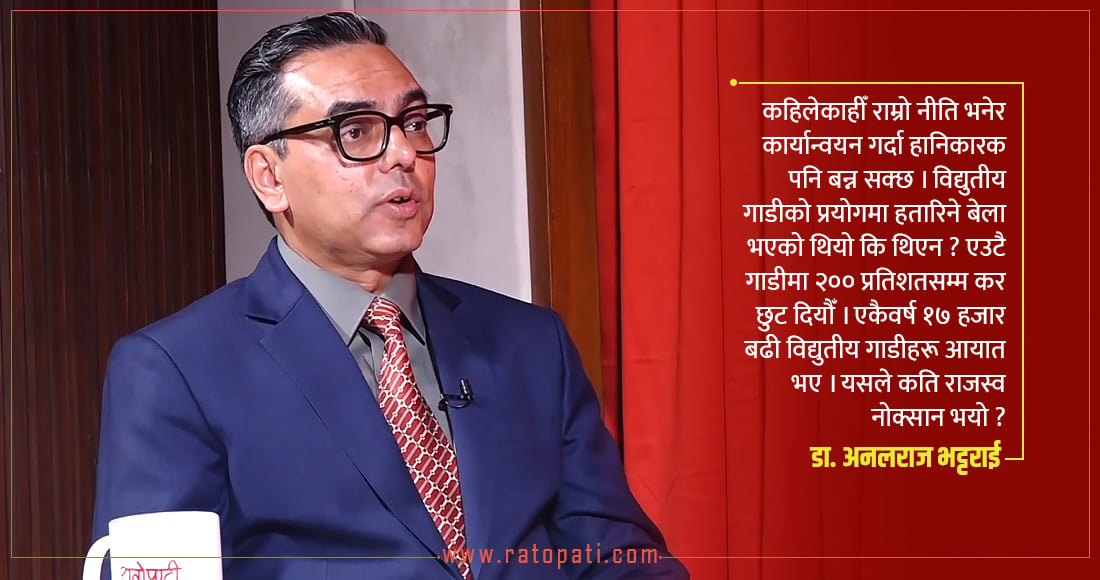

मौद्रिक नीतिमा केन्द्रित रहँदै रातोपाटीका लागि प्रयास श्रेष्ठले डा. अनलराज भट्टराईसँग कुराकानी गरेका छन् । प्रस्तुत छ, भट्टराईसँग गरिएको संवादको सम्पादित अंश ।

- आर्थिक वर्षको बजेट कार्यान्वयनमा गइसकेको छ । यसबिचमा राष्ट्र बैंकले पनि मौद्रिक नीतिको तयारी गरिरहेको छ । उत्पादन, उत्पादकत्व र रोजगारी सिर्जना गर्दै ६ प्रतिशतको आर्थिक वृद्धि हासिल गर्ने गरी ल्याइएको भनिएको बजेटलाई समर्थन गर्ने गरी कस्तो मौद्रिक नीति आउँला ?

–बजेट मोओवादी केन्द्र नेतृत्वको सरकारले ल्यायो, कार्यान्वयन केपी शर्मा ओली नेतृत्वको सरकारको काँधमा आएको छ । तथापि, संघीय संसद् र सांसदहरूले नै पास गरेकाले यो नेपाल सरकारको बजेट हो । बजेट कार्यान्वयनको सन्दर्भमा केन्द्रीय बैंकले लिने मौद्रिक नीतिले कसरी काम गर्छ भन्ने कुरामा मुख्यतः दुईवटा पक्ष रहन्छ– एउटा मुद्रास्फीति अर्थात् बजार महँगी नियन्त्रण र अर्को आर्थिक वृद्धि । सरकारको वित्त नीतिले लिएको ५.५ प्रतिशतको मुद्रास्फीतिको लक्ष्य त पूरा गर्ला । किनकि अहिले नै मुद्रास्फीति वार्षिक विन्दुका आधारमा ४.१७ प्रतिशतमा आइसकेको छ ।

मौद्रिक नीतिले हेर्ने भनेको वित्तीय स्थायित्व र महँगी नियन्त्रण नियन्त्रण नै हो । तर हाम्रो ‘करेन्सी पेग’ भारतसँग छ । यस कारण नेपालको महँगी पनि भारतकै आधारमा रहन्छ ।

तर, सरकारले लिएको ६ प्रतिशतको आर्थिक वृद्धिको लक्ष्यलाई पूरा गर्न बजेट र आउने मौद्रिक नीतिको तादात्म्य मिलाउनुपर्ने हुन्छ । त्यसका लागि केन्द्रीय बैंकले मनी सप्लाइदेखि क्रेडिट ग्रोथ, वित्तीय सन्तुलन मिलाउनेदेखि बजार महँगी नियन्त्रणसम्मको नीति लिनुपर्ने हुन्छ ।

नेपाल राष्ट्र बैंकको म्यान्डेट वित्तीय स्थायित्व कायम गर्ने र महँगी नियन्त्रण गर्ने हो । उत्पादन र रोजगारी सिर्जना गर्नेमा पनि केन्द्रीय बैंकको भूमिका उत्तिकै भए पनि प्रत्यक्षरुपमा देखिँदैन । तैपनि निक्षेपको कर्जा माग कति हुन्छ ? कुन क्षेत्रलाई प्राथमिकता दिने, ब्याजदर करिडोरहरूलाई कतिमा राख्ने ? भन्ने नीति केन्द्रीय बैंकले लिन्छ । मेरो विचारमा सरकारको वित्त नीतिको लक्ष्य र उद्देश्यलाई पूरा गर्ने गरी नै केन्द्रीय बैंकले मौद्रिक नीति बनाउँछ ।

- बजेटको लक्ष्यलाई समर्थन गर्ने गरी केन्द्रीय बैंकले मौद्रिक नीतिमार्फत कस्तो औजारहरूको प्रयोग गर्न सक्छ ?

–मुख्यतः आउने मौद्रिक नीतिले निजी क्षेत्रको आत्मबल नै फर्काउनुपर्ने हुन्छ । तर हाम्रोमा सबै कुरा मौद्रिक नीतिमा नै भरपर्ने परिपाटी बनेको छ, यो सही होइन । सरकारको वित्त नीतिभन्दा बढी मौद्रिक नीति जबाफदेही र कार्यान्वयनमा कटिबद्ध हुने भएकाले पनि निजी क्षेत्रले बढी मौद्रिक नीतिको भर पर्ने गरेका छन् । मौद्रिक नीतिले लिने नीति र त्यसपछिको केन्द्रीय बैंकको निर्देशनलाई निजी क्षेत्रले पर्खिने गरेका छन् ।

मौद्रिक नीतिले हेर्ने भनेको वित्तीय स्थायित्व र महँगी नियन्त्रण नियन्त्रण नै हो । तर हाम्रो ‘करेन्सी पेग’ भारतसँग छ । यस कारण नेपालको महँगी पनि भारतकै आधारमा रहन्छ । तथापि, अहिले हाम्रोमा बजार महँगी भारतभन्दा कम छ । किनभने अहिले हाम्रोमा मागको एकदमै सङ्कुचन छ ।

नेपालमा एउटा यस्तो बुझाई छ कि कर्जा मागमा ब्याजदरले असर गर्छ । ब्याजदर महँगो भयो भने कर्जा माग बढ्दैन । तर विडम्बना अहिले कस्तो स्थिति छ भने ब्याजदर एकल अङ्कमा आइसक्यो तर लगानी बढ्न सकेको छैन ।

दुई वर्षअघि केन्द्रीय बैंकले मागमा सङ्कुचन गर्ने उद्देश्यले विभिन्न टुल्स्को प्रयोग गर्यो । वस्तुको आयातमा प्रतिबन्ध लगायो, कोभिडपछि दिएको सहुलियत तथा राहतहरू फिर्ता गर्यो, सँगै केन्द्रीय बैंकले चालु पुँजी कर्जासम्बन्धी निर्देशन जारी गर्यो । तर, अहिले लगानीको सहजता छ ।

अन्तर्राष्ट्रिय मुद्रा कोष (आईएमएफ) ले जारी गरेको पाँचवटा निर्देशन अनुसार पनि मौद्रिक व्यवस्थापनका लागि केन्द्रीय बैंकले महँगी नियन्त्रण र ६ प्रतिशतको आर्थिक वृद्धिका लागि ११ देखि १२ प्रतिशतसम्म क्रेडिट ग्रोथ (कर्जा परिचालन) को नीति लिनुपर्ने हुन्छ । तथापि, गत वर्षपनि यही सेरोफेरोमा क्रेडिट ग्रोथको लक्ष्य लिइएको थियो तर ६ देखि साढे ६ प्रतिशत माथि जान सकेन ।

- बैंकहरूले ६ खर्बमाथिको तरलता होल्ड गरेर बस्ने तर बजारमा लगानीको वातावरण नबन्ने । यसरी ६ प्रतिशतको आर्थिक वृद्धि कसरी सम्भव हुन्छ ?

–नेपालमा एउटा यस्तो बुझाई छ कि कर्जा मागमा ब्याजदरले असर गर्छ । ब्याजदर महँगो भयो भने कर्जा माग बढ्दैन । तर विडम्बना अहिले कस्तो स्थिति छ भने ब्याजदर एकल अङ्कमा आइसक्यो तर लगानी बढ्न सकेको छैन । बैंकहरूसँग प्रशस्त पैसा छ, ब्याजदर पनि सस्तो छ र पनि उपभोक्ताहरूले किन कर्जा लिन गइरहेका छैनन् ? यसले ब्याजदर कम हुँदैमा माग बढाउँछ भन्ने होइन रहेछ भन्ने पुष्टि गर्छ ।

तर दोस्रो तथ्य के हो भने, अहिले बैंकहरूसँग करिब ६ सय अर्ब रुपैयाँ तरलता छ । तर यो सबै लगानी गर्न सकिने पैसा होइन । बैंकहरूको वास्तविक लगानी गर्न सक्ने क्षमता कति हो त ? भन्दा अहिले कै अवस्थामा करिब डेढ खर्ब मात्र हो । लगानीको विभिन्न सीमाहरूमध्ये सबैभन्दा ठुलो पुँजी कोषको समस्यामा यतिखेर बैंकहरू छन् । केन्द्रीय बैंकले तोकेको १२ प्रतिशतको पुँजी कोषको दबाबमा बैंकहरू छन् । यसका लागि बैंकहरूले पहिला पुँजी वृद्धि गर्नुपर्ने हुन्छ ।

तीनवटा सरकारी बैंकमा सरकारले नै पुँजी हाल्न सक्छ । तर, अरु बैंकहलाई यो सुविधा छैन । तथापि, यसपटको बजेटले यस बारेमा केही बोलेको छैन । हालैमात्र केन्द्रीय बैंकले प्राथमिक पुँजी कोषबाट पुँजी वृद्धि गर्न सकिने सुविधा दिएको छ । यसलाई एउटा दर तोकेर ईक्वीटिमा परिणत गर्नुपर्ने हुन्छ ।

बाफिया दफाको २ र ५२ ले के भन्छ भने, ‘कुनै एक व्यक्ति वा समूहले कुनै बैंकमा १ प्रतिशतभन्दा बढी सेयर पुँजीको स्वामित्व ग्रहण गर्छ भने उसले कुनैपनि बैंकबाट कर्जा लिन पाउँदैन । चाहे त्यो व्यक्ति होस् या समूह ।’ तर हाम्रोमा बैंक र व्यवसाय जोडिएको छ ।

हामीसँग बैंक असफल भएको हेर्न सक्ने अर्थतन्त्रको क्षमता छैन । यसलाई मनन गर्दै केन्द्रीय बैंकले मौद्रिक नीतिमार्फत ‘स्ट्रक्चरल रिफर्म’का लागि प्रोभिजन नर्म्स केही खुकुलो गर्नुपर्छ ।

सन् २०१५ मा हामीले बैंकको चुक्ता पुँजी चार गुणालेसम्म बढाउन लगायौँ । व्यवसायीहरूलाई पैसा थप भन्यौँ । राइट सेयर जारी गर्न लगायौँ । राइट सेयरसँगै कर्जा वृद्धि भएर गयो । यसो गर्न हुन्थ्यो हुँदैनथ्यो बहसको विषय होला, तर हामीले पुँजी बढायौँ । अहिले प्रायः सबै बैंकहरूको चुक्ता पुँजी २० अर्बमाथि पुगिसकेको अवस्था छ । तथापि लगानीका लागि अझै पुँजी पुगेको अवस्था छैन । एकातिर बाफिया संशोधनको अवस्थामा छ भने अर्कोतर्फ फेरि व्यवसायीहरूलाई पुँजी थप भन्दा नथपिने अवस्था छ । यस कारण यतिबेला बैंकहरूलाई लगानी विस्तार गर्ने भन्दा नगर्दा नै फाइदा छ ।

तथापि, सरकारले गर्ने खर्च, भौतिक निर्माणको गतिविध, भुक्तानीको डिफल्टले गर्दा यता बैंकको कर्जा लगानीमा पनि डिफल्टहरू आएका छन् । यसले बैंकको नाफाको अधिक प्रतिशत प्रोभिजनमा गएको छ । बैंकहरूले आफ्नो शक्ति नयाँ कर्जा विस्तारमा भन्दा पनि पुरानो कर्जाको व्यवस्थापनमा लाग्ने भए । यसले थप कर्जा विस्तार हुने स्थिति हुँदैन र अन्ततः यसले उत्पादनमा हिट गर्ने देखिन्छ ।

हामीसँग बैंक असफल भएको हेर्न सक्ने अर्थतन्त्रको क्षमता छैन । यसलाई मनन गर्दै केन्द्रीय बैंकले मौद्रिक नीतिमार्फत ‘स्ट्रक्चरल रिफर्म’का लागि प्रोभिजन नर्म्स केही खुकुलो गर्नुपर्छ । अर्कोतर्फ केन्द्रीय बैंकले कर्जाको सीमा तोकेको छ– कृषिमा यति प्रतिशत, हाइड्रोमा यति प्रतिशत, ऊर्जा, पर्यटन, एसएमईलगायत विभिन्न क्षेत्रमा यति प्रतिशत कर्जा प्रवाह गर्नुपर्ने भनेर जसरी कर्जाको वर्गीकरण गरेको छ, यसलाई सहजीकरण गर्नुपर्छ । कुनै तोकिएको क्षेत्रमा कर्जाको माग नै भएन भने बैंकलाई दबाब दिनुभएन ।

- राजस्वको दबाबका बिच मौद्रिक नीतिले आयातलाई खुकुलो बनाउँछ या नियन्त्रणकारी नीतिलाई नै निरन्तरता देला ?

–हामी विकासोन्मुख देश आयात निर्यातको सन्दर्भमा विभिन्न परिधि र बाध्यताहरू बाँधिएका छौँ । हामीले विभिन्न देश र दातृ निकायहरूसँग गरेका सन्धि सम्झौताहरू, विश्व व्यापार संगठन (डब्लूटीओ)को संलग्नता र अल्पविकसितबाट विकासोन्मुख राष्ट्रमा उक्लिने कुरामा आयातलाई नियन्त्रण गर्नुपर्छ, गर्न सकिन्छ भन्ने मलाई लाग्दैन । यदि गर्यौँ भने पनि कुन–कुन चिजमा गर्ने हो ?

अहिले हामीसँग १९ खर्बमाथिको विदेशी विनिमय सञ्चिति छ । स्वाभाविक प्रश्न उठ्न सक्छ, फेरि आयात किन नियन्त्रण गर्ने ? अहिले तरलताको त्यति असहज स्थिति पनि छैन । यसले गर्दा केन्द्रीय बैंकले आयात नियन्त्रण गर्ने गरी मौद्रिक नीति ल्याउँछ भन्ने लाग्दैन ।

यसअघि त हामीले तरलता अभाव र विनिमय सञ्चिति बचाउनका लागि ५०, १० गर्दै वस्तुहरूको आयातमा प्रतिबन्ध नै लगाएका हौँ । अहिले सबै खुल्ला गरिएका छन् तर पनि आयात बढ्न सकेको छैन । यसको कारण हाम्रो आन्तरिक खपत नै कम भएर हो ।

- बजेटले १४ खर्बको लक्ष्य राख्छ तर प्राप्ति १० खर्ब हाराहारी मात्र हुन्छ । राजस्वको दबाबलाई कसरी कम गर्ने ?

–कहिलेकाहीँ राम्रो नीति भनेर कार्यान्वयन गर्दा हानिकारक पनि बन्न सक्छ । अहिले भएको त्यहीँ हो । स्वच्छ वातावरणका लागि नवीकरणीय ऊर्जाबाट चल्ने विद्युतीय गाडीको प्रयोगका लागि सरकारले प्रोत्साहन नीति लियो । एउटै गाडीमा २०० प्रतिशतसम्म कर छुट दियौँ । एकैवर्ष १७ हजार बढी विद्युतीय गाडीहरू आयात भए । यसले कति राजस्व नोक्सान भयो ?

सन् २०२३ मा भारतले जम्मा ८० हजार चारपाङ्ग्रे सवारी बनाएको हो । तर हामीले एकैवर्ष १७ हजार विद्युतीय सवारी भित्र्यायौँ ।

विद्युतीय गाडीको प्रयोगमा हतारिने बेला भएको थियो कि थिएन ? यो एउटा मननयोग्य विषय त छँदैछ । महत्त्वपूर्ण पक्ष जलवायु परिवर्तनका लागि हामी ‘सफरर’ हो कि ‘क्रिएटर’ हो कि ‘प्रमोटर’ हो ? निश्चय नै हामी सफरर हौँ । अहिले हामी ०.०४ प्रतिशत मात्र कार्बन उत्सर्जन गर्छौँ । यो पनि पेट्रोलियम पदार्थको प्रयोगबाट होइन काठ दाउरा गुँइठाहरूको प्रयोगबाट हो । यो पनि क्रमशः घट्दै गएको अवस्था छ । तर हामीले विद्युतीय गाडीको प्रयोगलाई प्रोत्साहन गर्यौँ, अझ ट्याक्समा छुट दियौँ ।

सन् २०२३ मा भारतले जम्मा ८० हजार चारपाङ्ग्रे सवारी बनाएको हो । तर हामीले एकैवर्ष १७ हजार विद्युतीय सवारी भित्र्यायौँ । यसले ठुलो राजस्व गुमेको छ । यसले बैंकहरूको कर्जा विस्तारमा सहयोग त गरेको छ तर यता सरकारी वित्त स्थिति भने निकै कमजोर बनाएको छ । यसैले कहिलेकाहीँ राम्रो भन्दा भन्दैपनि केही नीति हानिकारक हुन्छन् । यसमा सचेत हुन आवश्यक छ ।

- मुलुकको आर्थिक स्थायित्वका लागि र आर्थिक विकासका लागि सरकारको वित्त नीति प्रधान कि मौद्रिक नीति ?

–सामान्यतः सरकारले बनाउने वित्त नीति र राष्ट्र बैंकले बनाउने मौद्रिक नीति सन्तुलन भएर गर्यो भने राम्रो हुन्छ भन्ने हो । सरकारले बनाउने वित्त नीतिको आफ्नै लक्ष्य हुन्छ र केन्द्रीय बैंकले बनाउने मौद्रिक नीतिको आफ्नै परिधि छ । दुवै नीति बिच तादात्म्य मिल्यो भने अर्थतन्त्रका लागि राम्रो गर्ने हो । तथापि, विश्वरभर नै सरकार र केन्द्रीय बैंकबिच टकराब चल्छ ।

तर, सरकारले बनाउने वित्त नीतिको कार्यान्वयन पक्ष फितलो हुने र केन्द्रीय बैंकको मौद्रिक नीति कडा हुने हुँदा बढी झुकाव केन्द्रीय बैंकतर्फ नै देखिन्छ । बजेटलाई खर्चसँग मात्र जोडेर हेर्ने गरियो र यता मौद्रिक नीतिलाई कर्जा लगानीसँग ।

यसरी मौद्रिक नीतिलाई कर्जा नीतिमा ढालियो । मौद्रिक नीति र कर्जा नीतिलाई छुट्याइनुपर्ने हो तर यसो गरिएन । जुन आजको दिनसम्म पनि चलिरहेको छ ।

बजेटले राहत तथा छुट दिने त्यतिधेरै अवस्था छैन । किनकि सरकार आफैँ अहिले अप्ठ्यारो स्थितिमा छ । तर मौद्रिक नीतिले लगानी र ब्याजमा केही सहुलियत दिन सक्छ । यसले पनि व्यवसायीहरू मौद्रिक नीतिसँग बढी आशावादी देखिन्छन् । मौद्रिक नीतिलाई हामीले कर्जा नीतिमा परिवर्तन गर्यौँ ।

सन् २००२ देखि नेपालमा मौद्रिक नीतिको सुरुवात भएको हो । जतिबेला मौद्रिक नीतिलाई कर्जा नीतिको आधारमा हेर्ने गरिन्थेन । तरपछि यस्तो स्थिति पनि आयो कि, ‘रिक्सा खरिदका लागि मौद्रिक नीतिले कर्जा दिने...’।

यसरी मौद्रिक नीतिलाई कर्जा नीतिमा ढालियो । मौद्रिक नीति र कर्जा नीतिलाई छुट्याइनुपर्ने हो तर यसो गरिएन । जुन आजको दिनसम्म पनि चलिरहेको छ ।

- कसिलो मौद्रिक नीतिले लगानीको वातावरण बनेन, ब्याजदर महँगो भयो, जोखिमभार धेरै भयो भनिएको छ । अब आउने मौद्रिक नीतिले यी सबै पक्षको सम्बोधन गर्न सक्छ ?

–सबै त भन्दिनँ तर धेरै हदसम्म सम्बोधन हुने देख्छु । यसै पनि ब्याजदर एकल अङ्कमा आइसकेको छ । मैले अघि पनि भने ब्याजदर सस्तो हुँदैमा लगानी बढ्ने भन्ने होइन । यसका लागि पहिला लगानीको वातावरण तयार हुनुपर्यो । अर्कोतर्फ जसरी ठुलो अर्थतन्त्रको हिस्सा अनौपचारिक क्षेत्रमा रहेको छ यसले पनि चुनौती बढाएको छ । अहिले पनि ३० प्रतिशतभन्दा बढी अर्थतन्त्र अनौपचारिकमा क्षेत्रमा छ । यसलाई औपचारिकमा ल्याउन आवश्यक छ ।

हामीले एउटा गल्ती के गर्यौँभन्दा पुँजी बजार जस्तो औपचारिक क्षेत्रको लगानी रोकेर अनौपचारिक क्षेत्रतर्फ बरालियौँ । सेयर बजारमा जाने पैसा भनेको पुरापुर औपचारिक च्यानलमा नै रहने पैसा हो । तपाईंले मैले सेयर खरिद बिक्री गरेको पैसा कारोबार हुने भनेको बैंकमार्फत नै हो । यो त्योभन्दा बाहिर जाँदैन । तर हामीले ४/१२ को क्याप लगाएर यहीँ क्षेत्रलाई थप नियन्त्रण गर्न खोज्यौँ । जोखिम भार १५० प्रतिशतसम्म पुर्यायौँ ।

निजी क्षेत्रको आत्मबल बढाउनुपर्नेछ भने सँगै बैंकहरूको लगानी वृद्धि गर्ने र बजेटले लिएको ६ प्रतिशतको आर्थिक वृद्धि हासिल गर्नुपर्ने चुनौती छ ।

अहिले सेयर धितोकर्जाको सीमा १५/२० अर्थात् २० करोड रुपैयाँसम्म पुर्याएका छौँ भने यस्तो कर्जामा जोखिम भार १२५ प्रतिशतमा झारिएको अवस्था छ । राष्ट्र बैंकले थप आवश्यकता र औचित्यका आधारमा यस्तो कर्जाको जोखिम भार घटाउन सक्छ । अर्कोतर्फ घरजग्गा, सवारी कर्जामा पनि केन्द्रीय बैंकले थप लचकता अपनाउन सक्छ ।

निजी क्षेत्रको आत्मबल बढाउनुपर्नेछ भने सँगै बैंकहरूको लगानी वृद्धि गर्ने र बजेटले लिएको ६ प्रतिशतको आर्थिक वृद्धि हासिल गर्नुपर्ने चुनौती छ । ‘विन–विन अवस्थामा यी सबै पक्षलाई समेट्ने गरी समग्रमा मौद्रिक नीति कस्तो आउँला त ?

उल्लेख गरिएजस्तै यी तीनवटै पक्षलाई समेट्ने र पूरा गर्नेगरी त मौद्रिक नीति आउँछ भन्ने मलाई लाग्दैन, गाह्रै छ । किनकि थप कर्जा विस्तारका लागि बैंकहरूलाई पुँजीको दबाब छ । बैंकहरूको आफ्नै पुँजी नपुगिरहेको अवस्थामा कर्जा लगानी बढ्ने स्थिति देखिँदैन । यसलाई व्यवस्थापन गर्न केन्द्रीय बैंकले जोखिम भारहरूलाई परिवर्तन गर्न आवश्यक छ ।

सरकारले बैंकहरूलाई केही वित्तीय सहुलियत दिनुपर्यो । अन्तिम करको दायरा अझ विस्तार गर्नुपर्छ । घरजग्गा करलाई केही वृद्धि गर्ने, कर्पोरेट ट्याक्सलाई केही घटाउने र करका दायरामा नआएका थुप्रै क्षेत्रहरूलाई समेट्नुपर्छ । यसो गरियो भने पूर्णतः नभनौँ धेरै हदसम्म आर्थिक स्थायित्व र आर्थिक वृद्धि सम्भव छ भन्ने मलाई लाग्छ ।

खबर पढेर तपाईलाई कस्तो महसुस भयो ?

प्रतिक्रिया

भर्खरै

-

पर्यटन विकास व्यवसायी सङ्घको अध्यक्षमा सिग्देल निर्विरोध निर्वाचित

-

शिक्षक आन्दोलन : मंगलबार रातिको वार्तामा अर्थमन्त्री र गृहमन्त्री पनि सहभागी

-

आठ वर्षपछि दिल्लीको मैदानमा कोलकाताको पहिलो जित, नरेनको अलराउण्ड प्रदर्शनले लियो हारको वदला

-

आफुहरुको माग सम्बोधन हुनेमा शिक्षक महासंघ विश्वस्त, १२ को परीक्षाबारे गम्भीर, आन्दोलन जारी रहने

-

१२ बजे, १२ समाचार : सरकार र शिक्षकबीचको वार्ता निष्कर्षविहीनदेखि कजरिया टायल्सको कारोबार रोक्कासम्म

-

सरकार र शिक्षकबिचको वार्ता निष्कर्षविहीन

Games

Games

एक्सक्लुसिभ स्टोरी

एक्सक्लुसिभ स्टोरी

युनिकोड

युनिकोड

मिति रूपान्तरण

मिति रूपान्तरण