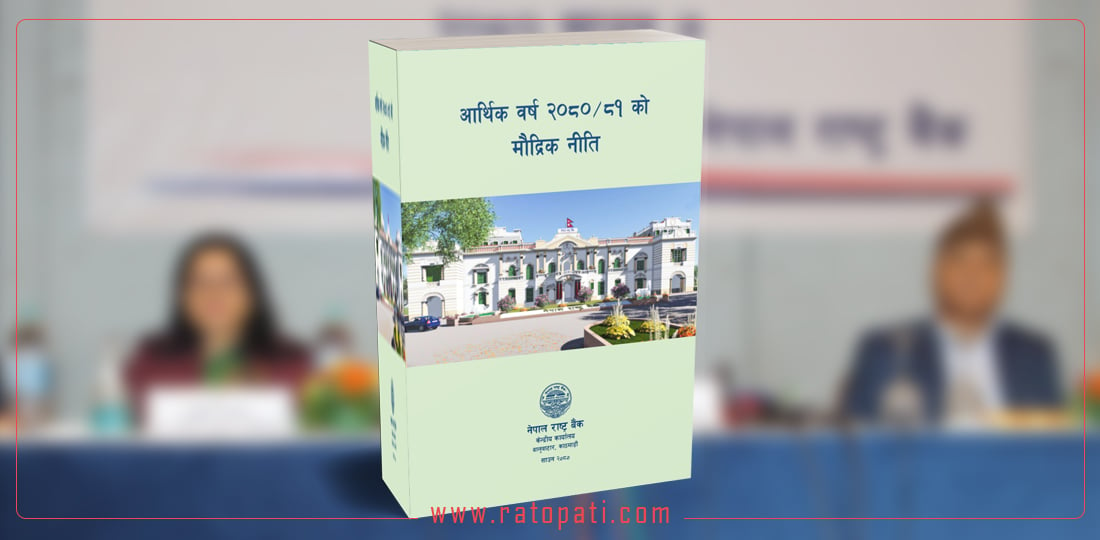

मौद्रिक नीति : सरकार खुसी पार्ने, निजी क्षेत्रलाई अलमलमा राख्ने

काठमाडौँ । केन्द्रीय बैंकले आइतबार चालु आर्थिक वर्षको मौद्रिक नीति सार्वजनिक गरेको छ । सरकारको वित्त नीति (बजेट) आएसँगै मौद्रिक नीतिमा केन्द्रित भएको केन्द्रीय बैंकले सरकारले लिएको वित्त नीतिलाई नै सर्पोट गर्ने गरी मौद्रिक नीति ल्याएको जनाएको छ ।

चालु आर्थिक वर्षको बजेटमार्फत सरकारले ६ प्रतिशतको आर्थिक वृद्धिदरको लक्ष्य राखेको छ । सोही लक्ष्यलाई पुरा गर्ने गरी मूल्य र बाह्य क्षेत्र स्थायित्व कायम राख्दै अर्थतन्त्रलाई चलायमान बनाउन सजगतापूर्वक लचिलो मौद्रिक नीतिको कार्यदिशा अवलम्बन गरिएको गभर्नर महाप्रसाद अधिकारीले जिकिर गरेका छन् ।

वित्तीय स्रोतलाई उत्पादनशील क्षेत्रमा प्रवाह गराई आन्तरिक उत्पादन क्षमता अभिवृद्धि गर्नेतर्फ मौद्रिक नीतिको प्राथमिकता रहेको समेत गभर्नर अधिकारीले बताएका छन् ।

ठुला कर्जाहरूको अनुगमन, नियमन तथा सुपरिवेक्षणलाई प्रभावकारी बनाउने, कर्जाको अधिकेन्द्रीकरण कम गर्दै लैजाने, साना तथा मझौला उत्पादनशील कर्जालाई प्राथमिकता दिने र कर्जाको गुणस्तर तथा पहुँच अभिवृद्धि गरी वित्तीय स्थायित्व प्रवर्द्धन गर्नेतर्फ मौद्रिक नीतिलाई सहयोग पुग्ने गरी नियामकीय नीतिहरू तर्जुमा गरिएको उनले बताएका छन् ।

उत्पादन केन्द्रित मौद्रिक नीति अवलम्बन गरिएको भन्दै गभर्नर अधिकारीले ब्याजदर घट्ने गरी बैक नीतिगत दर र ब्याजदर करिडोरहरुलाई परिमार्जन गरिएको बताएका छन् । यस्तै घरजग्गा, धितोपत्र बजार र सवारी कर्जा जस्तो क्षेत्रमा जाने कर्जाको उच्च जोखिम भार कायम गरिएको भन्दै विरोध भइरहेका बेला यो समस्यालाई समेत सम्बोधन गर्दै जोखिमभारको नीतिमा केही परिमार्जन गर्ने नीति राष्ट्र बैंकले लिएको छ । यद्यपि, १५० प्रतिशतसम्म पुर्याइएको जोखिम भार कति घट्छ सो भने मौद्रिक नीतिमा खुलाइएको छैन ।

यस्तो मौद्रिक नीतिले लिएका महत्त्वपूर्ण नीतिहरू

– मुद्रास्फीतिको दरलाई वार्षिक विन्दुगत आधारमा ६.५ प्रतिशत कायम गर्ने

– नीतिगत दर ७ प्रतिशतबाट ५० आधार बिन्दुले घटाएर ६.५ प्रतिशतमा झार्ने,

– बैंकदरलाई ७.५ प्रतिशतमा यथावत् राख्दै निक्षेप सङ्कलन बोलकबोल दरलाई ५.५ प्रतिशतबाट घटाएर ४.५ प्रतिशत कायम

– केन्द्रीय बैंकले सञ्चालन लक्ष्यको रूपमा लिएको भारित औसत अन्तरबैंक ब्याजदर बैंक दरभन्दा उच्च र निक्षेप सङ्कलन दरभन्दा न्यून भएमा दोस्रो बजार कारोबार र निक्षेप सङ्कलन बोलकबोल खुल्ला गरिने

– बैंक दरमा स्थायी तरलता सुविधा र नीतिगत दरमा ओभरनाइट तरलता सुविधा उपलब्ध हुने व्यवस्था यथावत्

– ब्याजदर करिडोरलाई प्रभावकारी बनाउन ब्याजदर करिडोरको तल्लो सीमामा स्थायी निक्षेप सङ्कलन सुविधा उपलब्ध गराउने व्यवस्था

– अनिवार्य नगद अनुपात र वैधानिक तरलता अनुपात यथावत्

– बैंक तथा वित्तीय संस्थाको अन्तरबैंक कारोबारको भातिर औसत ब्याजदरलाई सञ्चालन लक्ष्यको रूपमा यथावत्

– कर्जा प्रवाहको वर्तमान अवस्था समेतको विश्लेषणको आधारमा तोकिएका क्षेत्रमा कर्जा लगानी गर्नुपर्नेसम्बन्धी विद्यमान व्यवस्थामा आवश्यक पुनरावलोकन गरिने

घरजग्गा, सेयर बजार र अटो लोन नीति

– पहिलो आवासीय घर कर्जाको सीमा रु १ करोड ५० लाखलाई वृद्धि गरी रु. २ करोड पुर्याइने

– शेयर धितो कर्जा, रियल स्टेट कर्जा तथा हायर पर्चेज (सवारी कर्जा) का विद्यमान जोखिम भारसम्बन्धी व्यवस्था पुनरावलोकन गरिने

– धितोपत्र धितो कर्जा (मार्जिन लोन) को १२ करोडको सीमा यथावत्

– विदेशी लगानीसम्बन्धी प्रक्रियालाई सरलीकरण र सहजीकरण गर्न नेपाल राष्ट्र बैंक विदेशी लगानी तथा ऋण व्यवस्थापन विनियमावलीमा आवश्यक संशोधन गरिने

– भारत बाहेक अन्य विदेश भ्रमणमा जाने नेपाली नागरिकले राहदानीको आधारमा वर्षमा दुई पटक गरी १५०० अमेरिकी डलर सटही सुविधा रहेकोमा एक हजार डलरले वृद्धि गर्दै २५०० डलर पुर्याइएको छ ।

खबर पढेर तपाईलाई कस्तो महसुस भयो ?

प्रतिक्रिया

भर्खरै

-

लुलाङ–गुर्जा सडकः भालुखोरिया खण्डमा ट्रयाक खुल्यो

-

आज दुई संसदीय समितिको बैठक बस्दै, यस्ता छन् कार्यसूची

-

ज्येष्ठ नागरिकलाई निःशुल्क तीर्थयात्रा

-

सहिद परिवारको घरमा प्रचण्डको बास

-

करोडौँ राजस्व तिरिरहेका ‘फेसबुक’लगायत सामाजिक सञ्जाल किन बन्द गर्न खोज्दै छ सरकार ?

-

पिछडिएका समुदायको उत्थानका लागि स्वरोजगार कार्यक्रम

Games

Games

एक्सक्लुसिभ स्टोरी

एक्सक्लुसिभ स्टोरी

युनिकोड

युनिकोड

मिति रूपान्तरण

मिति रूपान्तरण