'भ्यालु बेस्ड बैङ्किङ हाम्रो प्राथमिकता हो, अल्पकालीन प्रतिस्पर्धाको पछाडि लाग्दैनौं'

चार महिना लामो लकडाउन पछि बजारमा चहलपहल सुरु भएको छ । कोरोनाभाइरसको विश्व महामारीले विश्व अर्थतन्त्रलाई नराम्ररी थला पारेको अवस्थामा नेपालको अर्थतन्त्र पनि अहिलेसम्मकै खराव अवस्थामा पुगेको अनुमान गरिएको छ । यस्तै असर परेका क्षेत्र मध्ये एक हो बैङ्क ।

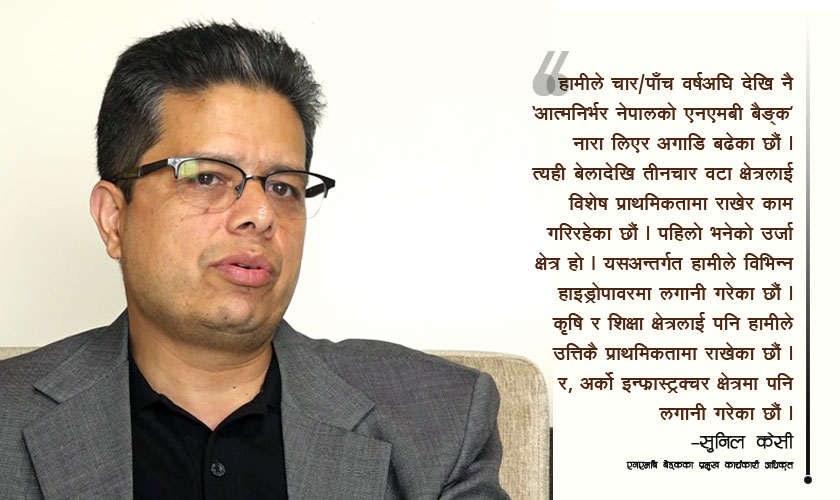

महामारीबाट राम्रो पाठ सिकेर नेपालका बैङ्क, वित्तीय संस्था र लगानीकर्ताहरुलाई उत्पादनशिल क्षेत्रमा लगानी गर्न नेपाल सरकार र राष्ट्र बैङ्कले प्रोत्साहन गर्दै आइरहेको छ । यस्तो अवस्थामा नेपालका बाणिज्य बैङ्कहरु के गर्दै छन् ? ग्राहक तथा लगानीकर्ताका लागि कस्ता योजनाहरु ल्याएका छन् ? लकडाउनले थला परेको अर्थव्यवस्थामा बैङ्कहरुको योगदान के हुन सक्छ ? आ.व.२०७६/७७, बैङ्कको अवस्था र आगामी योजना । त्यसैगरी, राष्ट्र बैङ्कले भर्खरै सार्वजनिक गरेको मौद्रिक नीतिबारे बैङ्कको धारणालगायतका विविध विषयमा केन्द्रित रहेर एनएमबि बैंकका प्रमुख कार्यकारी अधिकृत सुनिल केसीसँग रातोपाटीका लागि टुना भट्टर शंकर अर्यालले गरेको अन्तर्वार्ता ।

–चार महिनाको लकडाउन खुलेर अहिले अवस्था सामान्य बन्दैछ । एउटा जिम्मेवार बैङ्कको कार्यकारी प्रमुखको रुपमा यो अवधिमा तपाइँको अनुभव कस्तो रह्यो ?

यो चार महिना लामो भोगाई अलि फरक खालको रह्यो । ३०/३५ वर्षको बैंकिङ्ग करियरमा नै नभोगेको विषम परिस्थितिको सामना गर्नु पर्याे । यो निकै अन्यौलको अवस्था रह्यो । सुरुमा रेमिट्यान्स घट्ने ठूला आशंका गरिएको थियो । त्यसो तर हुन पाएन । त्यो आशंकासँगै डिपोजिट पनि घट्छ कि भन्ने थियो । नेपालका लागि त्यति खराब स्थितिको सामना गर्नु परेको थिएन । महामारी चीनबाट विकसित देशहरु हुँदै नेपालसम्म आएकाले ती देशको अनुभवलाई हामीले हेर्ने मौका पायौं ।

नेपालको बजार अरुभन्दा फरक पनि छ । विदेशी पुँजी लगानी नेपालमा अरु देशको तुलनामा कम छ । अरु देशमा लकडाउन सुरु हुनेबित्तिकै पुँजी पलायत हुन थाल्यो । विदेशी लगानीकर्ताले आफ्नो लगानी फिर्ता लैजान थाले । यसले गर्दा ती देशमा तरलता अभावको अवस्था देखियो ।

हामीकहाँ औद्योगिक क्षेत्रमा पनि विदेशी लगानी तुलनात्मक रुपमा कम भएको र पुँजीबजारमा हालसम्म कुनै पनि विदेशी लगानी नभएकोले नेपालको बजार संरक्षित अवस्थामा थियो । त्यस्तै, रेमिट्यान्स आप्रवाहमा पनि त्यति असर नभएका कारण बैंकिङ निक्षेप हामीले सोचेभन्दा धेरै हुन गयो । अर्कोतिर, लकडाउनको समयमा सबैजसो उद्योग व्यवसाय ठप्प रह्यो । यसो हुँदा कर्जाको माग बढ्न पाएन । यसले तरलतामा असर गरेन ।

यो महामारीबाट बैंकिङ क्षेत्रले अप्ठ्यारो अवस्थामा कसरी धैर्यतापूर्वक अघि बढ्ने भन्ने पाठ पनि सिक्ने मौका पाएको छ । हामीले कठिन अवस्थामा पनि सेवा दिइरह्यौं । जोखिम लिएरै शाखा कार्यालयहरु खुला राख्यौं । डिजिटल माध्यमलाई प्राथमिकतामा राखेर सेवा पनि दियौं ।

एनएमबी बैङ्कले पनि अप्ठ्यारो अवस्थामा बैंकिङ सेवालाई निरन्तरता दिन विभिन्न कामहरु गर्यो । सामाजिक सञ्जालमार्फत् सूचना सम्प्रेषण गर्दै हामीले अनलाइन सेवा दियौं । अनलाइनबाटै खाता खोल्न सक्ने सुविधा सहित हामीले डिजिटल बैंकिङमा निकै जोड दियौं । ग्राहकलाई पनि प्रविधिमैत्री बनाउदै लैजान कोशिस गर्यौं । यही प्रयासका कारण अहिले डिजिटल बैंकिङ कारोबारको अभ्यास सुरु भएको छ । त्यसैले हामीले यो महामारीलाई चुनौतीका साथै अवसरको रुपमा पनि लिँदै आएका छौं ।

अहिलेको अवस्थामा हाम्रो प्राथमिकता हालसम्मको अवस्थामा अप्ठ्यारोमा परेका ग्राहकलाई कसरी साथ लिएर जाने र उहाँहरुको व्यवसायलाई कसरी सेफ ल्यान्डिङ गराउने, व्यापार व्यवसायलाई सुरक्षित र स्थिर बनाउँदै सामान्य कारोबारका लागि कसरी सक्षम बनाउने भन्ने नै हो ।

–अहिले दुई चरणमा लकडाउन खुलिसकेको छ । कारोबार, निक्षेप संकलन र कर्जा प्रवाह र ऋणको भुक्तानीको अवस्था चाहिँ कस्तो छ ?

वाणिज्य बैंकिङ क्षेत्रको कुरा गर्दा यो क्षेत्रको चुक्ता पुँजी नै ४ सय अर्ब भन्दा माथि छ । क्यापिटल एडेक्विेसीको आधारमा पनि नेपालको बैंकिङ्ग क्षेत्रको अवस्था राम्रो छ । अहिले निष्क्रिय कर्जा (एनपीए) बढेपनि धान्न सक्ने अवस्था यो क्षेत्रसँग छ । त्यसैले अहिलेको अवस्थामा बैंकिङ क्षेत्र राम्रो अवस्थामा छ भन्नुपर्छ ।

तर भोलिका दिनमा अहिलेको जोखिम कसरी अघि जान्छ र योसँगै हामी कसरी अघि बढ्छौं भन्ने हाम्रो चासोको विषय हो । अहिलेसम्म पनि प्राप्त हुनुपर्ने ब्याज रकम पर्याप्त उठ्न नसकेको अवस्थामा प्रतिफल कम हुने देखिन्छ । भोलिको दिनमा व्यापार व्यवसाय सहज हुँदै गयो र ‘रिकभरी’ राम्रो हुँदै गयो भने बैंकिङ्गले राम्रो व्यवस्थापन गर्ला । लकडाउन खुले पनि अहिले कोरोनाको कहर बढ्दैछ । यस्तो अवस्थामा कोरोनाले व्यापार व्यवसायलाई असर गर्यो भने चाहिँ हामीलाई पनि स्वभाविक रुपमा असर गर्छ ।

–कोभिड–१९ को असर अझै बढ्नसक्नेबारे सम्भावना रहँदा बैंकिङ क्षेत्रले यसको तयारी कसरी गर्दैछ त ?

अहिलेको अवस्थामा हाम्रो प्राथमिकता हालसम्मको अवस्थामा अप्ठ्यारोमा परेका ग्राहकलाई कसरी साथ लिएर जाने र उहाँहरुको व्यवसायलाई कसरी सेफ ल्यान्डिङ गराउने, व्यापार व्यवसायलाई सुरक्षित र स्थिर बनाउँदै सामान्य कारोबारका लागि कसरी सक्षम बनाउने भन्ने नै हो ।

भोलिका दिनमा तपाइँले भन्नुभएजस्तो अवस्था आयो भने अर्को विशेष योजना बनाएर थप सहयोग गर्दै जानुपर्ने अवस्था आउन सक्छ । त्यसको लागि हामी तयार हुनुपर्छ । हामीले बजारमा थप तरलता बढाउने प्रयास गर्नुपर्छ । त्यसका लागि विदेशबाट पैसा ल्याएर नेपाली बजारमा त्यसको उपयोग गर्न सकियो भने त्यसमा थप व्यवस्थापन गर्न सकिन्छ ।

–बैङ्कहरुलाई लकडाउनकै समयमा कर्जाको असुली गर्नुपर्ने, राष्ट्र बैङ्कले भने बमोजिम छुट पनि दिनुपर्ने अवस्थामा ग्राहकसँगको स्म्बन्धलाई तपाइँहरुले कसरी व्यवस्थापन गर्नुभयो ?

हामीले हाम्रा ग्राहकहरुसँग प्रत्यक्ष टेलिफोन सम्पर्क गरी कसलाई कस्तो असर परिरहेको छ भन्नेबारे जानकारी लियौं । सर्वप्रथम त हाम्रा ग्राहकलाई धेरै प्रभाव परेका, मध्यम प्रभाव परेका र कम प्रभाव परेका वा प्रभाव नै नपरेका गरी तीन भागमा विभाजन गर्यौ । केही व्यवसायमा लकडाउनले फाइदै भइरहेको पनि थियो । जस्तो, मेडिकल उपकरण व्यवसायी, खाद्यान्न व्यवसायी, अनलाइन व्यवसायीलाई यस्तो असर कमै मात्र थियो । उहाँहरुलाई हामीले ऋण तिर्न आग्रह गर्यौं ।

त्यसैगरी लकडाउनका कारण उद्योग व्यवसाय खुल्न नसकेका तर व्यवसाय खुलेपछि छिटै नै रिकभर हुने खालका व्यवसाय पनि थिए । उहाँहरुसँग हामीले सोही अनुसार व्यवहार गर्यौ. । अर्को लकडाउनले ठूलो र दीर्घकालीन असर गरेका ग्राहकहरु पनि हामीसँग हुनुहुन्थ्यो । हामीले उहाँहरुसँग प्रत्यक्ष सम्पर्क गरी उहाँहरुको अवस्था बुझ्ने प्रयास गर्यौं र सोही अनुसार व्यवहार पनि गर्यौं । उहाँहरुको आवश्यकता र क्षमतालाई हेरेर अघि बढेकोले हामीले ग्राहकलको बैङ्कप्रतिको विश्वासलाई बढाउन सफल भएका छौं ।

–असार मसान्तमा बैङ्कहरुको ऋण असुलीको अवस्था कस्तो रह्यो ? ऋण तिर्ने, ऋणको पुनर्संरचना गर्ने वा बैङ्कको सम्पर्कमै नआउने जस्ता ट्रेन्ड चाहिँ कस्तो रह्यो ?

कोभिड–१९ का कारण सामान्यतया होटल, हवाई कम्पनी, पर्यटन तथा यातायात व्यवसायसँग जोडिएका ग्राहकहरुलाई धेरै असर गरेको पाइयो । तर, त्योभन्दा पनि बढी चाहिँ लघुउद्यम, साना तथा मझौला व्यवसाय (एसएमई) सञ्चालन गर्ने ग्राहकलाई झनै ठूलो असर गर्यो । व्यवसाय सञ्चालन नै गर्न नपाएकाहरुमा अझ धेरै असर परेको देखियो । यस्तो अवस्थामा बैङ्कलाई पनि पैसा उठाउन त निकै गाह्रो हुने नै भयो । हामी यसलाई नयाँ व्यवस्थासँगै अगाडि बढ्दै गएका छौं । हाम्रो चाहना भनेको जसको क्यास फ्लो राम्रो छ व्यापार व्यवसायमा असर परेको छैन उहाँहरुले समयमै तिर्न आइदिनुस् भन्ने मात्रै हो । उहाँहरुले सहयोग गरिदिँदा साँच्चिकै खराब अवस्था भएकालाई सहयोग गर्न सहज हुन्थ्यो ।

पहिलाको भन्दा अहिलेको मौद्रिक नीति फरक छ । अघिल्ला मौद्रिक नीतिहरुले अल्पकालिन क्रियाकलापमा बढी जोड दिन्थ्यो । यो वर्षको मौद्रिक नीतिले दीर्घकालीन अवस्थालाई समेटेको छ । यो नीतिमा आगामी ४/५ वर्ष पछिसम्मको अवस्थालाई कसरी व्यवस्थापन गर्ने भन्ने चिन्तन गरेको देखिएको छ । सीमित स्रोत साधनलाई कसरी उच्चतम प्रयोग गर्न सकिन्छ भन्नेबारे ध्यान दिएको पनि देखिन्छ । समग्रमा अहिलेको मौद्रिक नीति सन्तुलित छ जस्तो लाग्छ ।

अहिलेको समस्या भनेको लकडाउनको समयमा व्यापार व्यवसाय नहुँदा बैङ्कमा क्यास फ्लो सामान्य अवस्थाको जस्तो हुन सकेन । तिर्नसक्ने क्षमता भएका ग्राहकले कर्जा तिर्नु पनि भयो । नसकेकाहरुमध्ये कतिलाई ब्याज कम लिएर त कतिलाई डिस्काउन्ट दिएर सहयोग गर्यौं । हामीले विशेष स्किम भनेर भनेनौं तर ग्राहकको अवस्था र आवश्यकता हेरेर सेवा दियौं ।

मर्काका परेका क्षेत्र मध्ये बैङ्क पनि एक हो । लकडाउनको समयमा सबै सेवाहरु निःशुल्क दियौं । ग्राहकलाई प्रविधिसँग जोड्न लगानी पनि गर्यौं । उता, कर्जाको ब्याज नउठ्दा निष्क्रिय कर्जा बढ्ेर जाने भयो । यस्तो अवस्थामा बैङ्कलाई पनि व्यापारिक संस्था र ग्राहकले साथ दिनुपर्छ ।

–राष्ट्र बैङ्कले मौद्रिक नीति ल्याएको छ । एकाध क्षेत्रबाहेक अरुले यसलाई स्वागत नै गरेको देखियो । बैंकिङ क्षेत्रले पनि यसलाई सकारात्मक रुपमै हेरेको छ । तपाइँले मौद्रिक नीतिलाई कसरी मूल्यांकन गर्नुभएको छ ?

यो वर्षको मौद्रिक नीति नेपाली बैंकिङ्ग क्षेत्र, नेपालको वित्तीय बजारमा अहिलेसम्मकै विषम परिस्थितिमा आएको नीति थियो । त्यसैले अहिलेको मौद्रिक नीतिलाई पनि त्यही परिस्थितिको केन्द्रविन्दुमा राखेर हेर्नुपर्ने हुन्छ ।

पहिलाको भन्दा अहिलेको मौद्रिक नीति फरक छ । अघिल्ला मौद्रिक नीतिहरुले अल्पकालिन क्रियाकलापमा बढी जोड दिन्थ्यो । यो वर्षको मौद्रिक नीतिले दीर्घकालीन अवस्थालाई समेटेको छ । यो नीतिमा आगामी ४/५ वर्ष पछिसम्मको अवस्थालाई कसरी व्यवस्थापन गर्ने भन्ने चिन्तन गरेको देखिएको छ । सीमित स्रोत साधनलाई कसरी उच्चतम प्रयोग गर्न सकिन्छ भन्नेबारे ध्यान दिएको पनि देखिन्छ । समग्रमा अहिलेको मौद्रिक नीति सन्तुलित छ जस्तो लाग्छ ।

यो मौद्रिक नीतिमा ४/५ वर्षपछि बैंकिङ क्षेत्रको दिशा कस्तो हुनेछ भन्ने मार्गदर्शन दिइएको छ । कृषि क्षेत्र, उर्जा क्षेत्र, विदेशी मुद्रा र लगानी (एफडीआई) ल्याउने विषयमा पनि विचार गरिएको छ ।

अहिलेको अवस्थामा नेपालमा गर्नुपर्ने मुख्य काम भनेकै सबै उद्योग, व्यापार व्यवसायलाई चलायमान बनाउने हो । यसका लागि मागको सिर्जना हुने हिसाबले अघि बढ्नुपछ्र्र । दीर्घकालीन समयका लागि तरलता प्रवाह गरेर जाँदा मात्रै त्यस्तो मागको सिर्जना हुन सक्छ । यसमा पनि मौद्रिक नीतिमार्फत् आवश्यक काम भएको छ । बैकिङ्ग क्षेत्रले पनि सीमित नाफालाई त्यागेरै भए पनि यो नीतिलाई साथ दिन जरुरी छ ।

–मौद्रिक नीति आउनुअघि बैंकिङ क्षेत्रले जुन माग गरेको थियो वा सुझाव दिएको थियो, त्यसमा सम्बोधन भएको देखिएन । स्प्रेडदर, प्रोभिजनिङ ज्रस्ता मागमा वास्तै गरिएन । बरु सेवाशुल्कमा कडाई गरियो, निर्देशित कर्जाको सीमालाई बढाइयो, सीईओको तलबमा पनि नियमन गर्न खोजियो, शाखा बन्द गर्ने खुकुलो व्यवस्था पनि आएन । यी सबै नीतिलाई दीर्घकालिन फाइदाका रुपमा हेर्नुभएको हो ?

स्प्रेड दर, सेवाशुल्कहरुको विषय व्यवसायका क्षेत्रमा केही हदसम्म राहत दिनको लागि आएको हुनसक्छ । तर, बैंकिङ्ग क्षेत्रलाई पनि अगाडि बढ्ने केही ठाउँ चाहिँ दिनुपर्छ र अगाडि बढ्न प्रेरित पनि गरिनुपर्छ भन्ने हो । परिस्थिति सामान्य भएपछि अहिलेको नीतिमा केही समीक्षा हुन सक्ला । अहिले एकदमै फरक परिस्थितिमा भएकाले यसलाई रुपमा हेरिनुपर्छ भन्ने मलाई लाग्छ । अहिलेको माइक्रो लेभलको आर्थिक अवस्थालाई माथि उठाउन अगाडि लैजाने र भएका चलिआएकालाई बचाइराख्नुपर्ने मुख्य दायित्व मुख्य उद्देश्य भएको जस्तो लाग्छ ।

शाखाको कुरा गर्दा अबको दिनमा बैङ्कहरुले पनि आफ्नो खर्च व्यवस्थापन गरेर खर्च कम गर्नेतिर जानुपर्ने भएकाले शाखाको विषयमा राष्ट्र बैङ्कले केही पक्कै गर्ला । कतिपय ठाउँहरुमा अनावश्यक रुपमा धेरै शाखाहरु छन् । चाहिने भन्दा धेरै शाखा हुँदा खर्च मात्रै बढ्ने देखिन्छ । त्यसैले राष्ट्र बैङ्कले बैङ्कहरुको अनुरोधमा यस्ता शाखा बन्द गर्न दिनेमा हामी आशावादी छौं ।

सीइओको तलबहरुको कुरामा केही निर्देशन आउन बाँकी नै होला । यसलाई घट्न लाग्यो भन्ने अर्थमा हेरिनुहुन्न भन्ने लाग्छ । हुनसक्छ राष्ट्र बैङ्कले अन्तर्राष्ट्रिय स्तरका सिइओहरुसँग दाँजेर सेवा सुविधा अझै राम्रो गर्न लागेको पनि हुन सक्छ ।

–अहिले बजारमा अधिक तरलता र लगानीयोग्य पुँजी रहेको अवस्था छ । यसलाई व्यवस्थापन गर्न बैङ्कहरुले उपभोग्य र विलासी वस्तुका लागि कर्जा प्रावाह गर्नेगरी नयाँ नयाँ प्रोडक्ट ल्याएका छन् । यसले भोलि उत्पादनमूलक क्षेत्रमा कर्जाको माग हुँदा त्यसलाई पूरा गर्न नसक्ने अवस्था त आउने होइन ?

अहिले बैंकिङ क्षेत्रमा पर्याप्त लगानी गर्नसक्ने पैसा छ । सीसीडी रेसियो अहिले ७०/७२ प्रतिशत मात्रै छ । त्यसलाई ८५ प्रतिशतसम्म पुर्याउने ठाउँ छ । यसलाई व्यवस्थापन गर्न अहिले बैङ्कहरु अल्पकालीन रणनीतिमा अगाडी बढेको जस्तो देखिन्छ ।

तर अब देशमा रोजगारी सिर्जना गर्नुपर्ने अवस्था आउँदैछ । । विदेशबाट फर्किएकाहरुलाई स्वदेशमा कसरी टिकाउने र उहाँहरुलाई यहीँ उद्यमशीलताको वातावरण कसरी बनाउने भन्ने सोच्नुपर्ने बेला आएको छ । त्यस्तै, व्यापार घाटा चलिरहेको नेपाललाई आत्मनिर्भर बनाउनको लागि पनि नेपाल सरकार र राष्ट्र बैङ्क अघि बढेको छ र यसमा बैङ्कलाई पनि सँगै अघि दिएर जान खोजिएको छ । त्यसैले बैङ्कहरुले पनि त्यो क्षेत्रमा बढी ध्यान दिने र अल्पकालीन भन्दा पनि दीर्घकालीन रुपमा व्यवसाय विस्तारमा लाग्नुपर्ने आवश्यकता चाहिँ छ ।

–एनएमबि बैङ्कले कस्तो योजना ल्याएको छ वा ल्याउने तयारी गरेको छ ?

हाम्रो मुख्य फोकस भनेको डिजिटाइजेशन हो । लकडाउनको समयमा हामीले फेसबुक म्यासेन्जरबाट, भाइबरबाट नै खाता खोल्न सक्ने प्रोडक्ट ल्यायौं । हामीले ग्रीन मुद्दति खाता योजना पनि ल्यायौं । यो योजना अन्तर्गत निक्षेपकर्ताको तर्फबाट बैङ्कले विभिन्न स्थानमा वृक्षारोपण गर्ने व्यवस्था गरेको छ । यसरी वातावरण (हरियाली) संरक्षणमा योगदान गर्ने बाटोमा हामी छौं ।

नेपालमा एनएमबी बैङ्कले भ्यालु बेस्ड बैंकिङ्गको अभ्यास गर्दै आइरहेको छ । पछिल्लो समयमा यो अभ्यासको महत्व झनै बढ्दै गइरहेको अवस्था छ । हाम्रो उद्देश्य भनेको हामीले गर्ने व्यवसाय नाफाको लागि मात्र नभएर यसले यहाँको वातावरणमा पनि योगदान गर्न सकोस् भन्ने हो । अहिले लकडाउनको समयमा वातावरण स्वच्छतामा सुधार भएको देखियो । यसलाई निरन्तरता दिनुपर्ने देखिएको छ । यसप्रकार हामी अहिलेको परिस्थितिमा मूल्य र मान्यतामा आधारित बैंकिङ्गलाई कसरी व्यवहारमा उतार्ने भन्नेमै बढी केन्द्रित छौं ।

भर्खरै हामीले विश्व बैङ्कअन्तर्गतको आईएफसीसँग २५ मिलियन डलर (३ अर्ब रुपैंया) ल्याउने सम्झौता गर्यौंैं । यो ऋण हामीले लघुउद्यम, साना तथा मझौला उद्यम क्षेत्रमा प्रवाह गर्छौं, जहाँ कोभिडको ठूलो असर परेको छ । ग्रीन इनर्जीको लागि पनि हामीले लगानी गर्ने प्रतिवद्धता गरेका छौं ।

अहिलेको परिस्थितिले समग्र क्षेत्रमा ठूलो असर पारेको छ । त्यसैले ‘प्रोडक्टको लेभल’ भन्दा माथि उठेर यी विषयहरुलाई कसरी सम्बोधन गर्न सकिन्छ र दीर्घकालिन उपलब्धि हासिल गर्न सकिन्छ भन्ने चिन्तनका साथ हामी लागिरहेका छौं । अल्पकालीन नाफालाई भन्दा दीर्घकालमा एनएमबी बैङ्क कसरी सशक्त रुपमा अगाडि आउने र समग्र क्षेत्रलाई कसरी योगदान गर्ने भन्नेमा हाम्रो ध्यान छ । हामीले ल्याएको प्रोडक्ट र गरेको प्रतिवद्धता यसैमा केन्द्रित छ ।

–त्यसो भन्दै गर्दा विदेशबाट ल्याएका लगानीलाई सीसीडी अनुपात गणनामा समावेश नगर्ने नीतिबाट राष्ट्र बैङ्क पछि हटेको देखियो नि ? यसले तपाइँहरुको अभियानलाई निरुत्साहित गरेको जस्तो लाग्दैन ?

झट्ट हेर्दा त्यस्तो देखिन्छ । तर त्यसबारे निर्देशिका नआई केही ठ्याक्कै यही भन्ने अवस्था छैन । तर विदेशबाट ल्याइएको ऋणलाई सीसीडी अनुपात गणनामा समावेश गर्नु हुँदैन भन्ने चाहिँ मलाई लाग्छ ।

यसबारे अहिले भएको व्यवस्था हटाउनेबित्तिकै समस्या बढ्छ । नेपालमा चाहिएको तरलता हो नि । हामीले विदेशबाट ल्याएको फण्डको व्यवस्थापनको लागि बजारमा थप तरलता चाहिँदैन । यसले बजारमा तरलता बढ्न सहयोग गर्छ तर घटाउँदैन । त्यसैले त्यस्तो सबै रकमलाई ऋण दिन योग्य बनाउनुपर्छ ।

अटोलोनतर्फ विद्युतीय सवारीमा कर्जा प्रवाह गर्ने एनएमबि पहिलो बैङ्क हो । हामीले वातावरणलाई संरक्षण गर्ने यस्तो सवारीसाधनमा सस्तो ब्याजदरमै कर्जा दिएका थियौं । यसैले मूल्य र मान्यतामा आधारित बैंकिङ र दीर्घकालिन रुपमा अर्थतन्त्रलाई फाइदा पुर्याउन सक्ने क्षेत्र नै हाम्रो प्राथमिकतामा पर्छ, पर्दै आएको छ ।

–तपाईको बैङ्कले लगानीको लागि बढी प्राथमिकताको क्षेत्र कुन कुन हो ?

हामीले चार/पाँच वर्षअघि देखि नै ‘आत्मनिर्भर नेपालको एनएमबी बैङ्क’ नारा लिएर अगाडि बढेका छौं । त्यही बेलादेखि तीनचार वटा क्षेत्रलाई विशेष प्राथमिकतामा राखेर काम गरिरहेका छौं ।

पहिलो भनेको उर्जा क्षेत्र हो । यसअन्तर्गत हामीले विभिन्न हाइड्रोपावरमा लगानी गरेका छौं । अहिलेसम्म त्यस्तै ४२/४३ वटा सानाठूला इनर्जीका क्षेत्रमा प्रत्यक्ष संलग्न भएर र लिड बैङ्कको रुपमा समेत रहेर काम गरिसकेका छौं ।

कृषि र शिक्षा क्षेत्रलाई पनि हामीले उत्तिकै प्राथमिकतामा राखेका छौं । र, अर्को इन्फ्रास्ट्रक्चर क्षेत्रमा पनि लगानी गरेका छौं ।

यीबाहेक आयातमुखी क्षेत्रलाई निरुत्साहित गर्न निर्यातमुखी क्षेत्रमा लगानी बढाएका छौं । समग्रमा नेपाल सरकार र राष्ट्र बैङ्कले भने जसरी उत्पादनशील क्षेत्रलाई प्राथमिकतामा राखेका छौं ।

अटोलोनतर्फ विद्युतीय सवारीमा कजाृ प्रवाह गर्ने एनएमबि पहिलो बैङ्क हो । हामीले वातावरणलाई संरक्षण गर्ने यस्तो सवारसिाधनमा सस्तो ब्याजदरमै कर्जा दिएका थियौं । यसैले मूल्य र मान्यतामा आधारित बैंकिङ र दीर्घकालिन रुपमा अर्थतन्त्रलाई फाइदा पुर्याउन सक्ने क्षेत्र नै हाम्रो प्राथमिकतामा पर्छ, पर्दै आएको छ ।

–मौद्रिक नीतिले स्पेशलाइज्ड बैङ्कको अभ्यास सुरु गरेको जस्तो देखियो । कृषि विकास बैङ्कलाई कृषि क्षेत्रको लिड बैङ्क बनाउने भनिएको छ । एनएमबि बैङ्क आफैं पनि कृषि र क्लिन इनर्जीको क्षेत्रमा अघि बढिरहेको बैङ्क । यो व्यवस्थाले तपाइँहरुलाई कस्तो प्रभाव पार्ला ? यसबारे तपाइँहरुको धारणा के हो ?

समग्रमा यो राम्रो सोचाइ हो । जस्तै, कृषि विकास बैङ्क विशेषज्ञ बैङ्क भयो । त्यहाँ कृषि क्षेत्रको विशेषज्ञता हासिल गरेका व्यत्तित्वहरुको टिम छ । प्राविधिक ज्ञान पनि छ । र, कृषि क्षेत्रमा कसरी अगाडि बढ्ने ग्राहकमुखी सेवालाई कसरी बढाउने भन्नेबारे पनि उहाँहरुसँग थुप्रै ज्ञान छ । अरु बैङ्कको आ–आफ्नो प्राथमिकताको क्षेत्र हुन्छ । त्यस्ता बैङ्कका लागि आफ्नो प्राथमिकता भन्दा बाहिरको क्षेत्र नयाँ हुन्छ ।

त्यसैले विशेषज्ञ बैङ्कको सोचाई दीर्घकालिन सोच हो । एउटै क्षेत्रमा पुँजी एकीकृत गरी लगानी गर्दा राम्रै हुन्छ । बुझेर गर्नु र नबुझी गर्नुमा जोखिम बढी हुन्छ । जोसँग टिम छ, विशेषज्ञ टोली छ, प्रविधि छ उसले त्यसलाई परिचालन गर्दा प्राथमिकताको क्षेत्रले राम्रो प्रतिफल पनि दिन्छ । मुख्य कुरा यसरी ‘स्पेसलाइज्ड बैंकिङ’को अभ्यासले चाहिँ जोखिम व्यवस्थापन गर्न सजिलो हुन्छ ।

मौद्रिक नीतिले ल्याएको जुन व्यवस्था छ, यसलाई विशेषज्ञ बैङ्कको अभ्यासको रुपमा हेर्न सकिन्छ । हामीले पनि इनर्जीमा रुचि देखाएका छौं । दीर्घकालिन रुपमा हेर्ने हो भने सबैले सबैखाले काम गर्ने भन्दा क्षेत्रगत रुपमा काम गर्दा खर्च र जोखिम व्यवस्थापनदेखि ग्राहकलाई पनि कुन कहाँ जाने भन्ने अन्यौलता हुँदैन । यी सबै विषय एकीकृृत भएर जान्छ जुन राम्रो कुरा हो ।

यो वर्ष पहिलेको जस्तो छैन । सबै क्षेत्रमा कोभिड–१९ को असर परिरहँदा यसले प्रत्यक्ष रुपमा हामीलाई परेको छ । यसैले अघिल्लो वर्षजस्तो लाभांश पाउनसक्ने अवस्था छैन । दीर्घकालीन जोखिम न्य्रूनीकरणका लागि पनि प्रोभिजनिङ गर्नुपर्ने अवस्था पनि छ ।

–मौद्रिक नीतिमा राष्ट्र बैङ्कले ठूला बैङ्क बीच मर्जरका लागि प्रोत्साहन गरेको छ, यसमा तपाइँको धारणा के हो ? त्यस्तो मर्जरका लागि तपाइँहरुको तयारी कस्तो छ ?

हामी त विगतदेखि नै लगातार रुपमै मर्जरमा छौं । गत वर्ष ओम डेभलपमेन्ट बैङ्कलाई हामीमा मर्ज गरायौं । त्यो पनि लगभग ३० अर्बको ब्यालेन्ससिट भएको ठूलै बैङ्क थियो । त्यसपछि सुदूरपश्चिमको कञ्चन डेभलपमेन्ट बैङ्कलाई एक्वायर गर्दैछौं । यो राष्ट्र बैङ्कबाट अन्तिम स्वीकृति प्राप्त हुने चरणमा छ । यसअघि हामीले ६/७ वटा विकास बैङ्कहरुलाई आफूमा मर्ज गराइसकेका छौं ।

कुनै रणनीतिक उद्देश्यका लागि स्पष्ट धारणा सहित अगाडि बढ्नुपर्छ भन्नेमा हामी छौं । यसलाई ‘फोर्स’ गर्ने भन्दापनि कुन बैङ्कहरु मिल्दा वा कुन कुन वित्तीय संस्था मिल्दा ‘सिनर्जी’ प्राप्त हुन्छ ? ग्राहक, लगानीकर्ता, कर्मचारी र बैङ्कका अन्य सबै स्टेकहोल्डरलाई फाइदा हुन्छ भन्ने सोच्नुपर्छ । यदि त्यो अवस्था रहन्छ भने हामी पनि त्यस्तो मर्जरका लागि खुल्ला छौं ।

–आर्थिक वर्ष पनि सकियो । लगानीकर्ताको आश लाभांशमा हुन्छ । हामीले यो वर्ष कति बोनस बाँड्न सक्छौं होला?

अहिलेसम्म अन्यौल कै अवस्था छ । राष्ट्र बैङ्कले ३ महिनासम्मको आम्दानीलाई पनि अघिल्लो वर्षको आम्दानीमा देखाउन पाउने भनेकोले अझै कति रकम उठ्छ भन्ने एकीन भइसकेको छैन ।

यो वर्ष पहिलेको जस्तो छैन । सबै क्षेत्रमा कोभिड–१९ को असर परिरहँदा यसले प्रत्यक्ष रुपमा हामीलाई परेको छ । यसैले अघिल्लो वर्षजस्तो लाभांश पाउनसक्ने अवस्था छैन । दीर्घकालीन जोखिम न्य्रूनीकरणका लागि पनि प्रोभिजनिङ गर्नुपर्ने अवस्था पनि छ ।

अहिले राष्ट्र बैङ्कको मौद्रिक नीतिमा लाभांश वितरणबारे पनि केही कुरा आ्रएको छ । क्यास वा स्टक डिभिडेन्ड दिन नीति बनाइएको छ । पुँजीको ५ प्रतिशत भन्दा कम वितरणयोग्य नाफा भएका बैङ्कहरुले नाफा बाँड्न नपाइने भनिएको छ । साथै डिपोजिटको औसत दरभन्दा बढी लाभांश दिन नपाइने पनि भनिएको छ । यही नियमभित्र बसेर र सबै विषयलार्य ध्यानमा राखेर हामी अगाडि बढ्छौं ।

खबर पढेर तपाईलाई कस्तो महसुस भयो ?

प्रतिक्रिया

भर्खरै

-

गैरआवासीय नेपालीको माग सम्बोधन गर्न बेग्लै विधेयक आवश्यक पर्छ : गृहमन्त्री लेखक

-

सुनको मूल्य स्थिर, चाँदीको ह्वात्तै बढ्यो

-

सुक्खा बन्दरगाह वीरगञ्ज भन्सार कार्यालयमा गाभिँदै

-

योजना बैंकको औचित्य समाप्त पारियो

-

न्युजिल्यान्ड क्रिकेट टोलीको प्रमुख प्रशिक्षकमा रब वाल्टर

-

जापानको चन्द्र अभियानमा ठुलो धक्का, चन्द्रमामा दुर्घटनाग्रस्त भयो निजी ल्यान्डर

Games

Games

एक्सक्लुसिभ स्टोरी

एक्सक्लुसिभ स्टोरी

युनिकोड

युनिकोड

मिति रूपान्तरण

मिति रूपान्तरण

रेडियो

रेडियो

युनिकोड

युनिकोड